Apa yang perlu diketahui dari potongan pajak penghasilan atau PPh pasal 21 karyawan? Berikut ini adalah penjelasan dan panduan contoh soal cara perhitungan pajak penghasilan PPh pasal 21 karyawan pribadi yang terbaru dan lengkap di tahun 2023.

Lalu tahukah Anda, selain untuk menghitung gaji, aplikasi Mekari Talenta juga bisa mempermudah dan mempercepat perhitungan pajak penghasilan karyawan?

Apa Itu PPh 21?

Secara singkat, pajak penghasilan 21 atau PPh 21 karyawan diatur dalam Peraturan Direktur Jenderal (Perdirjen) Pajak Nomor PER-32/PJ/2015.

Sementara itu, pengertian potongan PPh 21 adalah pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan dan pembayaran lain dengan nama dan dalam bentuk apapun yang sehubungan dengan pekerjaan atau jabatan, jasa, dan kegiatan yang dilakukan oleh orang pribadi karyawan subjek pajak dalam negeri atau disebut dengan wajib pajak.

Pembayar PPh disebut sebagai Wajib Pajak dan hal yang dibayarkan disebut sebagai Objek Pajak.

Objek Pajak adalah setiap tambahan kemampuan ekonomis yang diterima atau diperoleh pihak Wajib Pajak, baik yang berasal dari Indonesia maupun dari luar Indonesia.

Ada 6 kategori yang masuk dalam peserta wajib pajak PPh 21 yaitu:

- Pegawai

- Bukan pegawai atau mereka yang menerima atau memperoleh penghasilan sehubungan dengan pemberian jasa, yaitu:

- Tenaga ahli yang melakukan pekerjaan bebas, yang terdiri dari pengacara, akuntan, arsitek, dokter, konsultan, notaris, penilai dan aktuaris

- Pemain musik, pembawa acara, penyanyi, pelawak, bintang film, bintang sinetron, bintang iklan, sutradara, kru film, foto model, peragawan/peragawati, pemain drama, penari, pemahat, pelukis dan seniman lainnya

- Olahragawan

- Penasihat, pengajar, pelatih, penceramah, penyuluh, dan moderator

- Pengarang, peneliti, dan penerjemah

- Pemberi jasa dalam segala bidang termasuk teknik, komputer dan sistem aplikasinya, telekomunikasi, elektronika, fotografi, ekonomi, dan sosial serta pemberi jasa kepada suatu kepanitiaan

- Agen iklan

- Pengawas atau pengelola proyek

- Pembawa pesanan atau menemukan langganan atau yang menjadi perantara

- Petugas penjaja barang dagangan

- Petugas dinas luar asuransi

- Distributor perusahaan multilevel marketing atau direct selling dan kegiatan sejenis lainnya.

- Anggota dewan komisaris atau dewan pengawas tidak merangkap sebagai Pegawai Tetap pada perusahaan yang sama,

- Mantan pegawai

- Wajib pajak PPh Pasal 21 kategori peserta kegiatan yang menerima atau memperoleh penghasilan sehubungan dengan keikutsertaannya dalam suatu kegiatan, antara lain:

- Peserta perlombaan dalam segala bidang, antara lain perlombaan olah raga, seni, ketangkasan, ilmu pengetahuan, teknologi dan perlombaan lainnya,

- Peserta rapat, konferensi, sidang, pertemuan, atau kunjungan kerja,

- Peserta atau anggota dalam suatu kepanitiaan sebagai penyelenggara kegiatan tertentu,

- Peserta pendidikan dan pelatihan,

- Peserta kegiatan lainnya.

Baca juga: Apa Itu PPh dan Apa saja Komponen Pentingnya? Begini Penjelasannya

Pengertian Wajib Pajak Orang Pribadi (WPOP)

Pertama-tama, mari kita membahas mengenai Wajib Pajak terlebih dahulu. Wajib Pajak Orang Pribadi atau WPOP adalah setiap orang yang menerima penghasilan atau dikenakan pajak secara personal.

Berdasarkan profesinya, WPOP diklasifikasikan menjadi tiga kategori. Pertama adalah WPOP yang memperoleh penghasilan dari usaha.

Kedua WPOP yang memperoleh penghasilan dari pekerjaan bebas. Kemudian yang ketiga adalah WPOP yang memperoleh penghasilan dari pekerjaan.

Mengacu pada peraturan Direktur Jenderal Pajak PER-32/PJ/2015 Pasal 3, pihak yang wajib menjadi peserta pajak pribadi adalah pegawai, pensiunan, non-pegawai, anggota dewan komisaris dan mantan pegawai.

Pengertian Wajib Pajak Badan

Wajib Pajak Badan adalah sekelompok orang dan/atau modal yang merupakan kesatuan, baik yang melakukan usaha maupun yang tidak melakukan usaha.

Pihak yang termasuk dalam badan di antaranya adalah sebagai berikut:

- Perseroan Terbatas (PT)

- Perseroan Komanditer (CV)

- Badan Usaha Milik Negara (BUMN) atau Badan Usaha Milik Daerah (BUMD) dengan nama dan dalam bentuk apapun seperti dan bentuk badan lainnya.

Elemen dalam Potongan Pajak Penghasilan Pasal 21

Berikut adalah beberapa elemen yang dikenakan dalam potongan PPh 21.

Penghasilan Bruto

Penghasilan bruto merupakan satu hal yang akan Anda hitung paling awal sebelum melakukan perhitungan PPh 21 secara menyeluruh. Penghasilan bruto sendiri merupakan jumlah seluruh komponen gaji yang diterima karyawan.

Komponen-komponen yang masuk ke penghasilan bruto di antaranya adalah gaji pokok, tunjangan BPJS, THR, bonus, tunjangan pajak, hingga asuransi.

Penghasilan Neto

Selanjutnya adalah penghasilan neto. Jumlah penghasilan neto bisa Anda dapatkan setelah penghasilan bruto dikurangi dengan komponen yang menjadi pengurang penghasilan.

Beberapa komponen tersebut di antaranya adalah biaya jabatan, iuran pensiun serta iuran JHT.

Biaya Jabatan

Biaya jabatan adalah pengeluaran (biaya) selama setahun yang berhubungan dengan pekerjaan.

Pada Peraturan Dirjen Pajak No Per-16/PJ2016 sendiri disebutkan bahwa biaya jabatan adalah biaya untuk mendapatkan, menagih, serta memelihara penghasilan.

Untuk besaran Biaya jabatan PPh 21 yang ditetapkan adalah 5% dari penghasilan bruto setahun dan setinggi-tingginya Rp500.000 sebulan atau Rp6.000.000 setahun.

Biaya Pensiun

Besarnya biaya pensiun yang ditetapkan adalah 5% dari penghasilan bruto dan setinggi-tingginya Rp200.000 per bulan atau Rp2.400.000 per tahun.

BPJS Kesehatan dan Ketenagakerjaan

Saat ini lebih dikenal sebagai Badan Penyelenggara Jaminan Sosial Kesehatan (BPJS), badan hukum publik yang memiliki tanggung jawab langsung kepada presiden memiliki tugas utama yaitu memberikan jaminan kesehatan nasional untuk seluruh warga negara Indonesia.

Beroperasi secara resmi sejak tahun 2014, pemerintah Indonesia mengoperasikan BPJS dengan produknya yang bernama BPJS Kesehatan.

Program tersebut mewajibkan bagi seluruh warga negara Indonesia untuk memiliki asuransi kesehatan. Dari upah pekerja, biaya yang diambil untuk alokasi BPJS Kesehatan berjumlah 1 persen.

Sementara itu, program BPJS lainnya yaitu BPJS Ketenagakerjaan telah beroperasi sejak 1 Juli 2015. BPJS Ketenagakerjaan adalah sebuah fasilitas yang menggantikan Jamsostek (Jaminan Sosial Tenaga Kerja).

Sesuai Undang Undang Nomor 24 Tahun 2011, BPJS Ketenagakerjaan berfungsi untuk melindungi seluruh pekerja melalui 4 program jaminan sosial ketenagakerjaan yang meliputi Jaminan Kecelakaan Kerja (JKK), Jaminan Kematian (JK), Jaminan Hari Tua (JHT) dan Jaminan Pensiun (JP).

Iuran yang dikeluarkan setiap bulannya untuk masing-masing jaminan adalah 2 persen untuk JHT, 1% untuk JP, 0,24%untuk JKK dan 0,3% untuk JK.

Baca juga: Inilah Manfaat Penting Program JKK dan JKM bagi Karyawan

Penghasilan Kena Pajak dan Tidak Kena Pajak

Penghasilan Kena Pajak adalah jumlah upah pekerja yang akan dikenakan potongan PPh 21 setelah dikalkulasikan dengan tunjangan karyawan, BPJS Ketenagakerjaan dan Kesehatan, dan lainnya.

Dalam unsur kalkulasi tersebut dijadikan dasar perhitungan untuk menentukan besarnya pajak penghasilan yang terutang adalah untuk pajak terutang.

Sementara itu, Penghasilan Tidak Kena Pajak ( PTKP ) adalah komponen penting yang merupakan pengurang jumlah nilai penghasilan bruto PPh 21 bagi wajib pajak yang tidak dikenakan pajak.

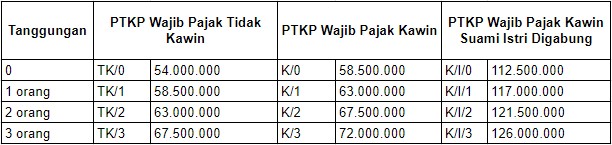

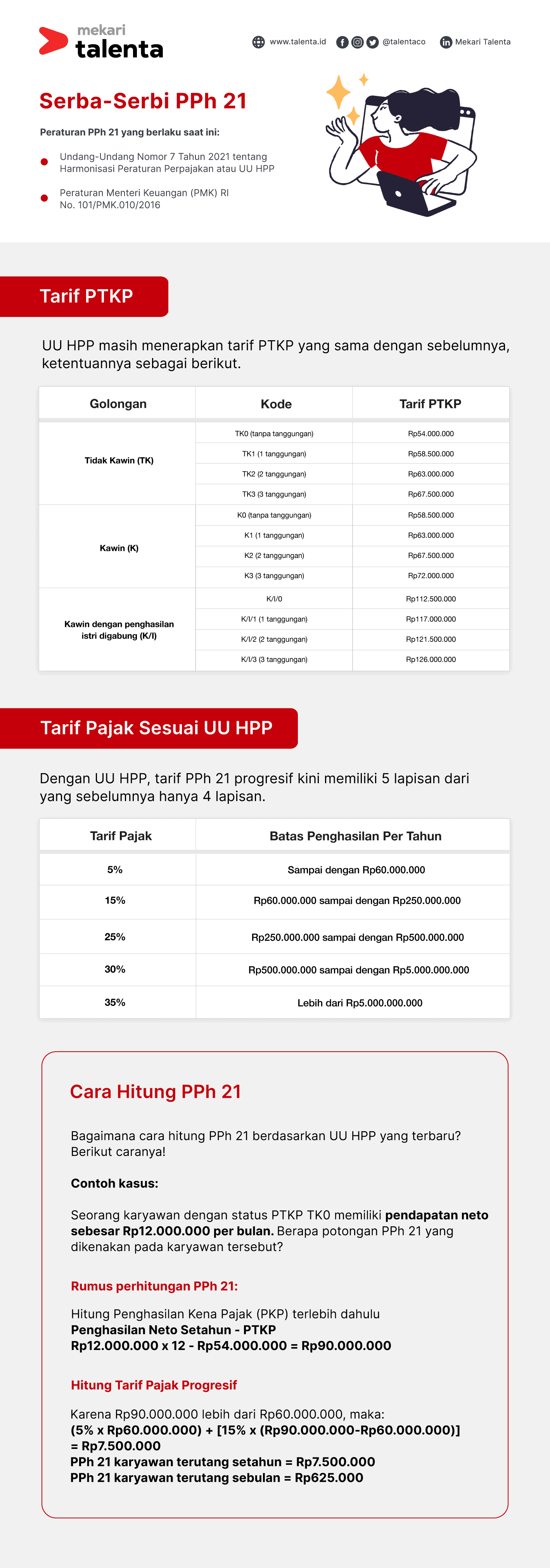

Sesuai dengan Peraturan Direktur Jenderal Pajak No. PER-16/PJ/2016 dan PMK No. 101/PMK.010/2016, berikut ini tarif PTKP terbaru:

- Wajib Pajak sendiri yang belum kawin Rp54.000.000

- Sementara WP kawin akan ditambah Rp4.500.000

- Wajib Pajak yang memiliki tanggungan baik itu keluarga sedarah satu garis keturunan atau anak angkat akan ditambah Rp4.500.000. Perhitungan maksimalnya sebanyak 3 orang tanggungan.

- Kemudian apabila penghasilan suami dan istri digabung, maka PTKP ditambah Rp54.000.000.

Rincian lengkapnya pada tabel berikut.

Cara Menghitung PPh 21 Karyawan

Secara umum ada 3 metode yang bisa dilakukan untuk menghitung perhitungan PPh 21 yaitu dengan metode perhitungan pajak penghasilan nett, gross, dan gross up.

Simak panduan lengkap bagaimana menghitung PPh 21 karyawan di bawah ini!

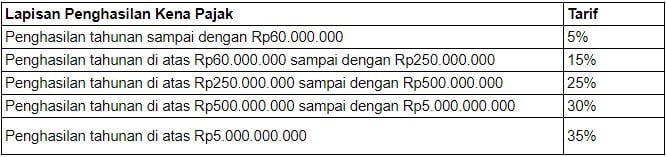

Sebelum menghitung, ada baiknya melihat lapisan Tarif PPh 21 yang dikenakan kepada Wajib Pajak. Tarif ini sudah direvisi sejak Januari 2022 berdasarkan UU HPP di mana:

1. Wajib Pajak dengan penghasilan tahunan sampai dengan Rp60.000.000 dikenakan tarif pajak penghasilan sebesar 5 persen.

2. Wajib Pajak dengan penghasilan tahunan di atas Rp60.000.000 sampai dengan Rp250.000.000 dikenakan tarif sebesar 15 persen.

3. Wajib Pajak dengan penghasilan tahunan di atas Rp250.000.000 sampai dengan Rp500.000.000 dikenakan tarif pajak sebesar 25 persen.

4. Wajib Pajak dengan penghasilan tahunan di atas Rp500.000.000 sampai dengan Rp5.000.000.000 dikenakan tarif pajak sebesar 30 persen.

5. Wajib Pajak dengan penghasilan tahunan di atas Rp5.000.000.000 dikenakan tarif pajak sebesar 35 persen.

Sekarang, mari kita melihat langkahnya dengan cara berikut.

Menghitung Penghasilan Bruto

Penghasilan bruto bisa didapatkan dengan rumus sederhana:

Penghasilan bruto = gaji + tunjangan + bonus/THR + pendapatan lainnya

Menghitung Biaya Jabatan

Seperti yang sudah disebutkan di atas, biaya jabatan bisa didapatkan dengan cara:

Biaya jabatan = 5% x penghasilan bruto

Dengan catatan, besaran paling banyak adalah Rp6.000.000 setahun atau Rp500.000 sebulan.

Menghitung Penghasilan Netto

Cara menghitungnya adalah sebagai berikut.

Penghasilan netto = Penghasilan bruto – (biaya jabatan + iuran pensiun dan JHT + iuran BPJS Kesehatan)

Menghitung Penghasilan Kena Pajak atau PKP

PKP dapat diperoleh dengan cara berikut.

PKP = Penghasilan netto – PTKP

Setelah didapatkan hasil PKP, PPh 21 bisa didapatkan dengan menyesuaikan tarif Wajib Pajak yang persenanannya bergantung dengan seberapa besar hitungan PKP yang didapatkan.

Metode Nett

Cara menghitung perhitungan potongan PPh 21 dengan menggunakan metode nett adalah pemotongan pajak di mana perusahaan yang menanggung pajak karyawan mereka.

Metode Gross

Berikut contoh soal dan rumus PPh 21 dengan menggunakan metode gross adalah pemotongan pajak di mana karyawan yang menanggung pajak. Ini adalah metode yang paling umum digunakan.

Bagaimana cara menghitungnya?

Misalnya, berapa pajak yang ditanggung perusahaan dengan gaji yang ditawarkan Rp11.000.000 per bulan untuk seorang karyawan yang berstatus tidak kawin dan tanpa tanggungan (PTKP TK/0)? Ia juga memperoleh tunjangan BPJS Kesehatan dan juga BPJS Ketenagakerjaan sesuai dengan peraturan undang-undang.

Hitung Pendapatan Bruto

Gaji: Rp11.000.000 x 12 = Rp132.000.000

Tunjangan BPJS Kesehatan: 4% x 1 gaji x 12 bulan = Rp5.280.000

Tunjangan JKK 0,24% gaji x 12 bulan = Rp316.800

Tunjangan JKM 0,30% gaji x 12 bulan = Rp396.000

Pendapatan bruto = Rp137.992.800

Hitung Penghasilan Neto: Pendapatan Bruto – Biaya Jabatan =

Pendapatan bruto = Rp137.992.800

Biaya Jabatan

5% x gaji (maksimal Rp500.000) x12 = Rp6.000.000

Iuran JP = 1% x gaji (maksimal yang dihitung sebesar Rp8.754.600) = Rp1.050.552

Iuran JHT = 2% x gaji x 12 = Rp2.640.000

__________________________________________ –

Penghasilan Neto Setahun = Rp128.302.248

Hitung Penghasilan Kena Pajak (PKP): Penghasilan Neto Setahun – Pendapatan Tidak Kena Pajak (PTKP) TK/0

Rp128.302.248 – Rp54.000.000 = Rp74.302.248

Cara hitung potongan PPh 21 terutang setahun pajak progresif (karena Rp74.302.248 lebih dari Rp 60.000.000)

(5% x 60.000.000 = Rp 3.000.000) + (15% x 14.302.248= Rp2.145.337) = Rp5.145.337

Cara hitung potongan PPh 21 karyawan terutang sebulan: Rp 4.710.000 : 12 = Rp431.278

Metode Gross Up

Cara menghitung perhitungan potongan PPh 21 gross up adalah pemotongan pajak di mana perusahaan memberikan tunjangan pajak yang jumlahnya sama besar dengan jumlah pajak yang dipotong dari karyawan. Metode gross up PPh 21 ini lebih rumit.

Adapun tunjangan pajak dihitung berdasarkan besarnya penghasilan kena pajak (PKP) dengan mengikuti formula Lapisan Penghasilan Kena Pajak (PKP):

Lapisan 1 dengan Penghasilan Kena Pajak (PKP) Rp0 – Rp47.500.000 (PKP setahun – 0) x 5/95 + 0,

Lapisan 2 dengan Penghasilan Kena Pajak (PKP) Rp47.500.000 – Rp217.500.000 (PKP setahun – Rp47.500.000) x 15/85 + Rp2.500.000,

Lapisan 3 dengan Penghasilan Kena Pajak (PKP) Rp217.500.000 – Rp405.000.000 (PKP setahun – Rp217.500.000) x 25/75 + Rp32.500.000,

Lapisan 4 dengan Penghasilan Kena Pajak (PKP) Lebih dari Rp405.000.000 (PKP setahun – Rp405.000.000) x 30/70 + Rp95.000.000.

Berikut ini cara menghitungnya dengan gaji Rp11.000.000 per bulan untuk seorang karyawan yang berstatus tidak kawin dan tanpa tanggungan (PTKP TK/0):

Hitung Gaji Pokok Setahun: 12 x Rp11.000.000 = Rp132.000.000

Hitung Penghasilan Bersih Setahun: Gaji Pokok Setahun – Pengurang

Pengurang didapat dari biaya jabatan setahun yaitu 12 x 5% x Rp11.000.000 = Rp6.600.000.

Sehingga Penghasilan bersih setahun adalah Rp132.000.000 – Rp6.600.000 = Rp125.400.000

Hitung Penghasilan Kena Pajak (PKP): yaitu (Penghasilan Bersih Setahun – PTKP)

Rp125.400.000 – Rp54.000.000 = Rp71.400.000

Karena PKP setahun Rp 71.400.000, maka berlaku rumus lapisan kedua untuk mendapatkan Tunjangan Pajak, yaitu PKP setahun – Rp47.500.000) x 15/85 + Rp2.500.000 =

Rp71.400.000 – Rp47.500.000 x 15/85 + Rp2.500.000 = Rp6.717.647

Hitung Tunjangan Pajak Sebulan Rp6.717.647 : 12= Rp559.803

Setelah itu, masukkan Tunjangan Pajak ke penghasilan bruto untuk menghitung perhitungan potongan PPh 21 karyawan.

Jika benar maka besarnya tunjangan pajak sama dengan potongan PPh 21.

Hitung Gaji Pokok: Gaji Pokok + Tunjangan PPh 21

Rp11.000.000 + Rp559.803 = Rp11.559.803

Hitung Penghasilan Bersih: Gaji Pokok – Biaya Jabatan =

Biaya jabatan: 5% x Rp11.000.000 = Rp550.000 —>

Rp11.559.803 – Rp 550.000 = Rp11.009.803

Hitung Penghasilan Bersih Setahun:

12 x Rp11.009.803 = Rp132.117.636

Hitung Penghasilan Kena Pajak: Penghasilan Bersih Setahun – PTKP =

Rp132.117.636 – Rp54.000.000 = Rp78.117.636

Cara Hitung Tarif Potongan PPh 21 Karyawan Setahun dengan tarif progresif:

5% x Rp60.000.000 = Rp3.000.000

15% x Rp18.117.636 = Rp2.717.645

(Rp3.000.000 + Rp2.717.645 = Rp5.717.645)

Cara Hitung Tarif Potongan PPh 21 Karyawan Dalam Sebulan:

Rp5.717.645 : 12 = Rp476.303

Tarif Efektif Rata-rata (TER)

Pemerintah baru saja mengeluarkan Peraturan Pemerintah Nomor 58 Tahun 2023 yang mengatur penghitungan PPh 21 menggunakan Tarif Efektif Rata-rata atau TER mulai 1 Januari 2024.

Proses penghitungannya mengalami penyederhanaan di mana masing-masing tarif ditentukan berdasarkan tiga golongan merujuk pada status PTKP karyawan.

Petunjuk serta tata cara pemotongannya juga sudah dibuat melalui PMK 168 Tahun 2023 tentang Petunjuk Pelaksanaan Pemotongan Pajak atas Penghasilan sehubungan dengan Pekerjaan, Jasa, atau Kegiatan Pribadi.

Sebelumnya, Direktur Jenderal Pajak Suryo Utomo sudah memberikan sosialisasi dari penghitungan pajak terbaru ini.

“InsyaAllah mulai Januari 2024 kami sudah menggunakan metodologi pemotongan PPh Pasal 21 dengan menggunakan tarif efektif rata-rata yang lebih mudah dan memberikan kepastian bagi pemotong dan pemungut,” ujarnya.

Untuk tarif lengkap serta cara menghitungnya, Anda bisa mengecek artikel lengkap Mekari Talenta tentang perhitungan Tarif Efektif Rata-rata PPh 21 di sini.

Contoh Cara Menghitung Perhitungan Pajak Penghasilan PPh 21 Karyawan Berdasarkan Gaji

Jika perusahaan memiliki cara pembayaran gaji untuk jenis karyawan yang berbeda-beda, berikut adalah beberapa panduan yang bisa Anda ketahui.

Perhitungan Potongan PPh 21 Karyawan Harian Lepas

Karyawan atau Pekerja Harian Lepas (PHL) biasanya melakukan pekerjaan tertentu yang sifatnya berubah terutama menyangkut waktu dan volume pekerjaan.

Untuk itu, gaji yang diberikan biasanya dihitung berdasarkan pada kehadiran karyawan per harinya.

Sehingga cara menghitung perhitungan PPh 21 juga berbeda.

Dasar Aturan Karyawan Harian Lepas

Karyawan harian lepas diatur dalam Keputusan Menteri Tenaga Kerja dan Transmigrasi RI No Kep-100/Men/Vi/2004 tentang Ketentuan Pelaksanaan Perjanjian Kerja Waktu Tertentu.

Kepmen ini merupakan peraturan pelaksanaan dari Undang Undang Nomor 13 Tahun 2003 mengenai Perjanjian Kerja Waktu Tertentu (PKWT).

Kontrak kerja Karyawan freelance atau harian Lepas menurut Kepmen ini merupakan bagian dari PKWT yang diatur dalam Pasal 10 sampai dengan pasal 12.

Namun demikian, karyawan harian lepas ini memiliki pengecualian di beberapa ketentuan umum PKWT.

Adapun beberapa syarat perjanjian kerja harian lepas antara lain:

- Perjanjian Kerja Harian Lepas dilaksanakan untuk pekerjaan-pekerjaan tertentu yang berubah-ubah dalam hal waktu dan volume pekerjaan serta upah didasarkan pada kehadiran,

- Perjanjian kerja harian lepas dilakukan dengan ketentuan pekerja/buruh bekerja kurang dari 21 (dua puluh satu) hari dalam satu bulan,

- Dalam hal pekerja/buruh bekerja 21 (dua puluh satu) hari atau lebih selama 3 (tiga) bulan berturut-turut atau lebih maka perjanjian kerja harian lepas berubah menjadi PKWTT.

Baca selengkapnya tentang potongan PPh 21 karyawan lepas di cara menghitung PPh 21 karyawan harian lepas dan contoh simulasinya hanya di sini.

Baca Juga: Hal yang Harus Diperhatikan Sebelum Merekrut Pekerja Lepas

Cara Menghitung Perhitungan Potongan PPh 21 Karyawan Harian Lepas

PPh 21 karyawan harian lepas dihitung dengan dasar upah harian dan jumlah akumulasi upah harian yang diterima karyawan lepas dalam satu bulan (masa pajak).

Menurut ketentuan PPh pasal 21, upah harian adalah upah atau imbalan yang terutang atau dibayarkan secara harian.

Penerimanya adalah karyawan tidak tetap atau lepas.

Pajak penghasilan upah harian dikenakan atas jumlah penghasilan yang melebihi Rp450.000 sehari.

Setelah jumlah kumulatif upah harian melebihi Rp4.500.000, PPh pasal 21 dikenakan atas upah harian secara penuh.

Tarif yang digunakan untuk menghitung potongan PPh 21 karyawan harian lepas adalah lapisan pertama tarif PPh pasal 17 ayat (1) huruf a UU PPh, yaitu 5%.

Berikut adalah penjelasannya lebih lanjut.

| Penghasilan 1 Hari | Penghasilan Kumulatif 1 bulan | Tarif dan Dasar Pengenaan Pajak (DPP) |

| < Rp 450.000 | < Rp 4.500.000 | Tidak Dikenakan PPh 21 |

| > Rp 450.000 | < Rp 4.500.000 | 5% x (Upah – Rp 450.000) |

| < Rp 450.000 | > Rp 4.500.000 | 5% x {Upah – (PTKP/360)} |

| > Rp 450.000 | > Rp 4.500.000 | 5% {Upah – (PTKP/360)} |

| < Rp 450.000 | > Rp 10.200.000 | Tarif pada undang-undang pajak penghasilan pasal 17 ayat (1) huruf (a) |

Metode Cara Menghitung Perhitungan PPh 21 Karyawan Harian Lepas

Cara menghitung PPh Pasal 21 karyawan harian lepas dilakukan dengan langkah-langkah berikut:

- Tentukan besarnya upah harian yang diterima seorang karyawan lepas,

- Apabila upah harian belum melebihi Rp 450.000 dan jumlah kumulatifnya dalam satu bulan kalender belum melebihi Rp 4.500.000, tidak ada pemotongan PPh pasal 21,

- Jika upah harian telah melebihi Rp 450.000 dan jumlah kumulatifnya dalam bulan kalender belum melebihi Rp 4.500.000, PPh pasal 21 adalah upah harian setelah dikurangi Rp 450.000 dikalikan 5%,

- Jika jumlah upah kumulatif dalam bulan kalender telah melebihi Rp 4.500.000 dan kurang dari Rp 10.200.000, PPh 21 adalah upah harian setelah dikurangi PTKP sehari, dikalikan 5%,

- Jika upah kumulatif dalam satu bulan kalender telah melebihi Rp 10.200.000, PPh 21 dihitung dengan menerapkan tarif pasal 17 atas jumlah upah bruto satu bulan yang disetahunkan dikurangi PTKP. PPh pasal 21 yang harus dipotong adalah PPh Pasal 21 hasil perhitungan tersebut dibagi 12.

Contoh Soal PPh Pasal 21 dan Jawabannya 1

Cakra belum menikah. Pada bulan Januari 2022 dia bekerja sebagai karyawan harian di PT Kali Besar.

Upah harian yang diberikan sebesar Rp450.000 per hari.

Dengan memperhatikan ketentuan PPh pasal 21, penghasilan kena pajak (PKP) dengan dasar upah yang diterima setiap hari adalah nihil.

Upah Sehari Rp450.000

Batas Upah Harian Tidak Dipotong PPh Rp450.000

__________________________________________________

Penghasilan Kena Pajak Rp –

Cakra akhirnya harus dikenakan potongan PPh 21 di hari ke 11 karyawan bekerja. Saat itu, upah kumulatif yang sudah diterima sebesar Rp4.950.000, atau di atas ambang batas Rp4.500.000.

Upah Selama 11 Hari Rp4.950.000

Pendapatan Tidak Kena Pajak (PTKP)

11 x (Rp54.000.000: 360) Rp1.650.000

____________________________________________________

Pendapatan Kena Pajak 11 Hari Rp3.300.000

Cara Hitung Potongan PPh 21 Karyawan Terutang untuk 11 Hari

5% x Rp3.300.000 Rp 165.000

Sehingga, di hari ke 11 tersebut Cakra hanya menerima upah bersih sebesar Rp285.000. Lantas bagaimana untuk hari-hari selanjutnya?

Misalnya untuk hari ke 12, maka perhitungannya:

Upah Harian Rp450.000

PTKP Sehari (Rp54.000.000 : 360) Rp150.000

____________________________________________________

Rp300.000

Jadi, PPh 21 yang dipotong di hari ke 12 adalah sebesar Rp 15.000. Angka tersebut didapat dari 5% x Rp300.000. Sehingga upah bersih Cakra di hari ke 12 adalah Rp435.000.

Contoh Soal PPh Pasal 21 dan Jawabannya 2

Cara menghitung PPh21 dengan gaji di atas Rp450.000 per Hari

Bagaimana cara menghitung potongan PPh 21 untuk karyawan harian lepas dengan gaji di atas Rp450.000 per hari?

Misalnya, Cakra mendapatkan upah sebesar Rp650.000 per hari.

Dengan upah tersebut, Cakra dikenakan potongan PPh 21 dengan dasar upah harian:

Dasar Perhitungan PPh Upah Harian:

Rp650.000 – Rp450.000 = Rp200.000

Cara Hitung PPh 21 Terutang:

5% x Rp200.000 = Rp10.000

Sehingga, gaji harian bersih yang diterima Cakra hingga hari keenam bekerja adalah Rp 640.000 (hasil dari Rp650.000 – Rp10.000).

Pada hari ketujuh selama bekerja di bulan Januari itu, Cakra telah menerima penghasilan sebesar Rp4.550.000 (7 × Rp650.000). Gaji yang diterima telah melebihi ambang batas yaitu sebesar Rp4.500.000.

Langkah-langkah cara menghitung perhitungan potongan PPh 21 karyawan pada hari ketujuh adalah sebagai berikut:

Upah harian selama 7 hari pertama:

7 × Rp650.000 = Rp4.550.000

PTKP:

7 × (Rp54.000.000 : 360) = Rp1.050.000

PKP (langkah 1 – langkah 2):

Rp4.550.000 – Rp1.050.000 = Rp3.500.000

Penerapan tarif PPh:

5% × Rp3.500.000 = Rp175.000

PPh pasal 21 yang sudah dipotong selama 6 hari pertama:

6 × Rp10.000 = Rp60.000

Cara Hitung PPh 21 yang dipotong pada hari ketujuh (langkah 4 – langkah 5):

Rp175.000 – Rp60.000 = Rp115.000

Sehingga, gaji harian bersih yang diterima Cakra pada hari ketujuh hanya sebesar Rp535.000 yang didapat dari Rp650.000 – Rp115.000.

Pada hari kerja kedelapan dan seterusnya dalam bulan kalender yang bersangkutan, pemotongan harian dilakukan dengan tahap-tahap perhitungan berikut:

Upah harian: Rp650.000

PTKP harian:

Rp54.000.000 : 360 = Rp150.000

PKP (tahap 1 – tahap 2):

Rp650.000 – Rp150.000 = Rp500.000

Cara Hitung PPh 21 terutang:

5% × Rp500.000 = Rp25.000

Dengan demikian, upah bersih yang diterima Cakra pada hari kerja kedelapan dan seterusnya selama masa pajak Januari adalah Rp 625.000 yang didapat dari Rp650.000 – Rp25.000.

Ingin menghitung PPh 21 dengan mudah? Download file template Excel cara menghitung PPh 21 dengan mudah pada tautan berikut ini.

Download Template PPh 21 Gratis!

Perhitungan Potongan Pajak Penghasilan PPh 21 Uang Lembur Karyawan

Dari sudut pandang perusahaan, kerja lembur adalah bentuk upaya peningkatan produktivitas.

Perusahaan tidak perlu menambah karyawan baru, hanya menambah jam kerja karyawan yang sudah ada.

Ketika upah lembur diberikan kepada karyawan, uang tersebut juga dikenakan pajak atau PPh 21 Uang Lembur.

Kalau dilihat dari sisi kepentingan perusahaan, overtime atau kerja lembur bisa diasumsikan sebagai upaya untuk meningkatkan produktivitas.

Pertimbangannya adalah perusahaan tidak perlu menambah karyawan baru, hanya cukup menambah jam kerja karyawan yang sudah ada.

Setiap perintah kerja lembur tentu harus mengikuti ketentuan. Aturannya ada dalam Undang Undang Nomor 13 Tahun 2003 tentang Ketenagakerjaan.

Pada Pasal 78 Ayat (1) huruf a menyatakan bahwa pengusaha yang mempekerjakan karyawan melebihi standar waktu kerja maka harus memenuhi syarat, yaitu ada persetujuan karyawan yang bersangkutan untuk mau kerja lembur.

Karyawan wajib mendapatkan tambahan upah yang juga disebut upah lembur.

Ketentuan tentang waktu kerja lembur dan upah kerja lembur diatur dalam Undang-undang Nomor 13 Tahun 2003 tentang Ketenagakerjaan pasal 78 ayat 2 dan 4 dan pasal 85.

Uang lembur yang diterima pekerja adalah termasuk penghasilan teratur yang diberikan secara periodik berdasar ketentuan yang ditetapkan oleh pengusaha.

Uang lembur dihitung dengan mengalikan tambahan jam kerja dengan tarif atau jumlah uang lembur yang ditetapkan pemberi kerja.

Walaupun ditambahkan ke dalam gaji pekerja, upah lembur juga dikenakan pajak penghasilan atau PPh 21 Uang Lembur.

Cara menghitung perhitungan potongan PPh 21 pajak penghasilan atas uang lembur karyawan tidak jauh berbeda karena dasar hukumnya tetap mengacu Peraturan Direktur Jenderal (Perdirjen) Pajak Nomor PER-32/PJ/2015 yang diperbarui menjadi Peraturan Dirjen Pajak Nomor: PER-16/PJ/2016 tentang Tarif Penghasilan Tidak Kena Pajak (PTKP).

Berikut adalah contoh soal menghitung pajak penghasilan:

Rani adalah karyawati PT Maju Pantang Mundur. Statusnya sudah menikah dan belum memiliki anak.

Gaji pokok yang diterima Rani adalah Rp8.500.000 per bulan.

Sementara itu, Rani rutin membayar iuran pensiun per bulannya sebesar Rp50.000.

Pada bulan Januari 2022, Rani mendapatkan uang lembur sebesar Rp2.000.000.

Berapa PPh pasal 21 yang harus dia bayar?

Langkah 1: Gaji Pokok + Uang Lembur = Pendapatan Kotor

Rp 8.500.000 + Rp2.000.000 = Rp10.500.000

Langkah 2: Biaya Jabatan + Iuran Pensiun = Komponen Pengurang

Rp500.000 + Rp50.000 = Rp550.000

Langkah 3: Pendapatan Kotor – Komponen Pengurang = Gaji Bersih

Rp10.500.000 – Rp550.000 = Rp9.950.000

Langkah 4 – Hitung Gaji Bersih Setahun

12 x Rp9.950.000 = Rp119.400.000

Langkah 5 – Hitung Penghasilan Tidak Kena Pajak

Rp54.000.000 (PTKP/0) + Rp4.500.000 (tambahan 1 suami) = Rp58.500.000

Langkah 6 – Hitung Penghasilan Kena Pajak Setahun yaitu Gaji Bersih Setahun – Penghasilan Tidak Kena Pajak

Rp119.400.000 – Rp 58.500.000 = Rp60.900.000

Langkah 7 – Hitung Potongan PPh 21 Karyawan Terutang Setahun

5% x Rp60.000.000 = Rp3.000.000

15% x Rp900.000 = Rp135.000

Rp3.000.000 + Rp135.000 = Rp3.135.000

Langkah 8 – Hitung PPh 21 Terutang Sebulan

Rp3.135.000 : 12 Bulan = Rp261.250

Jadi PPh pasal 21 yang harus Rani bayar di bulan Januari 2020 adalah Rp261.250.

Cara Perhitungan Pajak Penghasilan PPh 21 Kenaikan Gaji Karyawan

Cara perhitungan pajak penghasilan akan berbeda ketika sebuah perusahaan memberikan kenaikan gaji kepada karyawannya.

Pertimbangan lainnya juga jatuh kepada metode yang digunakan perusahaan dalam perhitungan PPh 21 kenaikan gaji yaitu surut (retrospektif) dan prospektif atau tidak surut.

Sebagai departemen HR, Anda harus cermat memperhatikan perhitungan karena ada kemungkinan besar pajak yang dipotong dan dibayarkan mengalami penambahan untuk masa pajak setelah kenaikan gaji.

Sementara itu, bagi para karyawan yang baru saja mengalami kenaikan gaji, ada baiknya Anda juga menyimak perhitungan ini untuk mengetahui proses distribusi gaji secara transparan.

Sebagai informasi, untuk kenaikan gaji yang berlaku surut ( retrospektif ), penghasilan selama beberapa bulan sebelumnya akan diakumulasikan. Sistem ini disebut rapel.

Sebagai contoh, kenaikan gaji ditetapkan pada bulan Agustus dan berlaku surut dari Januari.

Kemudian, pada bulan Agustus, karyawan akan menerima akumulasi kenaikan gaji (rapel) tujuh bulan sebelumnya dan gaji baru yang sudah naik.

Agar lebih jelas cara menghitung perhitungan potongan PPh 21 atas rapel kenaikan gaji karyawan, dilakukan dengan langkah-langkah sebagai berikut:

- Jumlah rapel dibagi dengan jumlah bulan perolehan rapel (contoh: 7 bulan).

- Jumlah rapel per bulan harus sama dengan jumlah naik gaji yang ditetapkan. Contoh, gaji ditetapkan naik Rp 1.000.000 pada bulan Agustus dan berlaku surut dari Januari. Rapel yang diterima di bulan Agustus adalah Rp 7.000.000. Jumlah rapel yang dibagikan 7 bulan (Januari – Juli), hasilnya harus sama dengan besar kenaikan gaji, yaitu Rp 1.000.000.

- Hasil pembagian rapel tersebut ditambahkan pada gaji setiap bulan sebelum kenaikan gaji.

- Hitung PPh 21 atas gaji untuk bulan-bulan sebelumnya dihitung kembali atas dasar gaji baru setelah ada kenaikan.

- Hitung PPh 21 atas kenaikan gaji untuk beberapa bulan sebelum ditetapkannya kenaikan adalah selisih antara jumlah pajak yang memperhitungkan kenaikan gaji dengan jumlah pajak yang sudah dipotong pada bulan-bulan yang sama.

Contoh perhitungan rapel pajak kenaikan gaji

Budi berstatus sebagai karyawan tetap di PT Angin Ribut.

Pada Januari 2022, dia memperoleh gaji bulanan sebesar Rp6.750.000 dan membayar iuran pensiun sebesar Rp 200.000.

Budi sudah kawin tetapi belum dikaruniai anak.

Berapa PPh 21 yang harus dibayar Budi?

Menghitung Penghasilan Bersih (Neto Sebulan):

Gaji Rp6.750.000

Biaya Jabatan (5% x Gaji): Rp337.500

Biaya Pensiun Rp200.000

__________________________________________ –

Penghasilan Neto Sebulan Rp6.212.500

Penghasilan Neto Setahun Rp74.550.000

Cara hitung Penghasilan Kena Pajak (PKP): Penghasilan Neto Setahun – Pendapatan Tidak Kena Pajak (PTKP) K/0 : Rp74.550.000 – Rp58.500.000 = Rp16.050.000

Cara hitung Potongan PPh 21 Karyawan Terutang Setahun Pajak Progresif : 5% x 16.050.000 = Rp802.500

Cara hitung PPh 21 Terutang Sebulan: Rp802.500 : 12 = Rp66.875

Sementara itu, di bulan Agustus Budi mendapatkan kenaikan gaji sebesar Rp1.000.000 menjadi Rp7.750.000.

Kenaikan gaji tersebut berlaku surut sejak 1 Januari 2022.

Dengan adanya kenaikan gaji yang berlaku surut tersebut maka Budi menerima rapel sejumlah Rp7.000.000 (selisih gaji yang seharusnya diterima untuk masa Januari – Agustus 2022).

Berapa PPh 21 yang harus dibayar?

Menghitung Penghasilan Bersih setelah kenaikan gaji (Neto Sebulan):

Gaji (naik Rp1.000.000) Rp7.750.000

Biaya Jabatan (5% x Gaji): Rp387.500

Biaya Pensiun Rp200.000

__________________________________________ –

Penghasilan Neto Sebulan Rp7.162.500

Penghasilan Neto Setahun Rp85.950.000

Cara hitung Penghasilan Kena Pajak (PKP): Penghasilan Neto Setahun – Pendapatan Tidak Kena Pajak (PTKP) K/0 : Rp85.950.000 – Rp58.500.000 = Rp27.450.000

Cara hitung PPh 21 Terutang Setahun Pajak Progresif : 5% x Rp27.450.000 = Rp1.372.500

Cara hitung Potongan PPh 21 Karyawan Terutang Sebulan yaitu Rp1.372.500 : 12 = Rp114.375

Potongan Januari – Juli yang seharusnya yaitu 7 x Rp114.375 = Rp800.625

Potongan Januari – Juli yang sudah dilakukan yaitu 7 x Rp66.875 = Rp468.125

Cara Perhitungan PPh 21 rapel kenaikan gaji yaitu Rp800.625 – Rp468.125 = Rp332.500

Sehingga jumlah Rp332.500 ditambahkan dengan perhitungan PPh 21 untuk bulan Agustus yaitu sebesar Rp114.375 untuk kemudian dipotongkan terhadap gaji Budi di bulan itu ketika terjadi kenaikan gaji dan penerimaan rapel.

Sehingga gaji yang didapat Budi setelah kenaikan gaji adalah Rp7.750.000 – Rp332.500 – Rp114.375 = Rp7.303.125

Baca juga: Cara Menghitung Persentase Kenaikan Gaji Karyawan

Cara Menghitung Pajak Penghasilan PPh Pasal 21 Bukan Karyawan

Menghitung Pajak Penghasilan orang pribadi Bukan Pegawai atau PPh 21 Bukan Pegawai sangat berbeda tetapi tidak terlalu sulit.

Alasannya adalah, penghasilan yang diperoleh orang pribadi Bukan Pegawai merupakan imbalan jasa yang dilakukan berdasarkan perintah atau permintaan dari pemberi penghasilan.

Singkatnya adalah imbalan kepada Bukan Pegawai adalah penghasilan yang terutang atau diberikan sehubungan dengan pekerjaan, jasa, atau kegiatan yang dilakukan.

Contoh penghasilan yang diterima orang pribadi Bukan Pegawai adalah honorarium, komisi, dan fee.

Adapun jenis pekerjaannya seperti pengajar, notaris, pengacara, dokter, hingga distributor perusahaan MLM (Multi Level Marketing).

Pajak jenis ini dihitung dengan menerapkan tarif pasal 17 ayat (1) huruf a Undang Undang PPh atas jumlah kumulatif penghasilan kena pajak dalam tahun kalender yang bersangkutan.

Besarnya penghasilan kena pajak adalah sebesar 50% dari jumlah penghasilan bruto dikurangi Pendapatan Tidak Kena Pajak (PTKP) per bulan.

Di dalam aturan tersebut, ketentuan potongan PPh 21 karyawan Bukan Pegawai membedakan imbalan kepada Bukan Pegawai dalam dua kategori. Pertama adalah yang bersifat berkesinambungan dan kedua adalah tidak berkesinambungan.

Berkesinambungan berarti imbalan yang dibayar atau terutang lebih dari satu kali dalam satu tahun kalender.

Sedangkan Tidak Berkesinambungan adalah imbalan yang dibayar atau terutang hanya satu kali saja dalam setahun kalender.

Sementara itu, dalam SPT PPh Bukan Pegawai dapat dicek pada formulir 1721-A1 atau bukti potong PPh 21 Tidak Final.

Penggolongan Bukan Pegawai telah disederhanakan lagi menjadi 6 kategori, yaitu:

- Imbalan kepada Distributor Multi Level Marketing (MLM),

- Imbalan kepada Petugas Dinas Luar Asuransi,

- Imbalan kepada para Penjaja Barang Dagangan,

- Imbalan kepada Tenaga Ahli,

- Imbalan kepada Bukan Pegawai yang menerima Penghasilan/gaji bersifat berkesinambungan.

Sementara itu, imbalan untuk jenis pekerjaan yang termasuk bukan pegawai akan menerima pengurangan berupa PTKP sepanjang yang bersangkutan mempunyai Nomor Pokok Wajib Pajak (NPWP) dan hanya memperoleh penghasilan dari hubungan kerja dengan satu pemotong PPh 21 dan 26 serta memperoleh penghasilan lainnya.

Agar dapat mendapatkan pengurangan berupa PTKP, penerima penghasilan bukan pegawai laki-laki harus menyerahkan fotokopi kartu NPWP, dan bagi wanita kawin harus menyerahkan fotokopi kartu NPWP suami serta fotokopi surat nikah dan KK.

Sedangkan bagi penerima penghasilan Bukan Pegawai yang tidak memiliki NPWP maka dikenakan tarif 120% lebih tinggi.

Ada tiga cara menghitung perhitungan potongan PPh 21 Bukan Karyawan atau Pegawai, yaitu:

- PPh 21 Bukan Pegawai Berkesinambungan : {(50% x Penghasilan Bruto) – PTKP 1 bulan} x Tarif Pasal 17

- PPh 21 Bukan Pegawai Berkesinambungan Tidak Menerima PTKP : {(50% x Penghasilan Bruto) x Tarif Pasal 17}

- PPh 21 Bukan Pegawai Tidak Berkesinambungan : {(50% x Penghasilan Bruto) x Tarif Pasal 17}

Berikut adalah contoh perhitungan PPh 21 tidak berkesinambungan:

Delima merupakan pengajar di sebuah bimbel bernama PT Kamu Harus Pintar dengan bayaran sebesar Rp6.000.000.

Berapa PPh 21 yang harus dibayar Delima yang sudah memiliki NPWP?

Besarnya PPh 21 terutang dengan NPWP: (50% x Penghasilan Bruto) x Tarif Pasal 17

(50% x Rp 6.000.000) x 5% = Rp 150.000

Cara Perhitungan Potongan PPh 21 Karyawan Tidak Tetap

Pajak Penghasilan pasal 21 Pegawai Tidak Tetap memiliki perhitungan pajak sendiri.

Skema perhitungannya mirip dengan PPh 21 Pegawai Harian Lepas.

Lantas bagaimana caranya?

Pengertian Pegawai Tidak Tetap

Sebelum melangkah lebih jauh, kenali dulu apa yang dimaksud dengan Pegawai tidak tetap.

Pegawai tidak tetap atau tenaga kerja lepas adalah pegawai yang hanya menerima penghasilan jika bekerja berdasarkan jumlah hari bekerja, jumlah unit pekerjaan yang dihasilkan, atau menyelesaikan suatu jenis pekerjaan yang diminta oleh pemberi kerja.

Istilah yang digunakan bagi penghasilan pegawai tidak tetap atau tenaga kerja lepas adalah imbalan atau upah harian, mingguan, atau upah borongan.

Sementara itu, upah satuan yang diterima pegawai tidak tetap adalah upah atau imbalan yang dibayarkan berdasarkan jumlah unit output pekerjaan yang dihasilkan.

Dasar Aturan Pengenaan Potongan PPh 21 Pegawai Tidak Tetap

Dasar aturan PPh 21 Pegawai Tidak Tetap adalah Peraturan Menteri Keuangan RI Nomor 102/ PMK.010/2016 tentang Penetapan Bagian Penghasilan Sehubungan dengan Pekerjaan dari Pegawai Harian dan Mingguan serta Pegawai Tidak Tetap Lainnya yang Tidak Dikenakan Pemotongan Pajak Penghasilan.

Berikut ini ketentuan khusus PPh 21 Pegawai Tidak Tetap:

- Tidak dilakukan pemotongan PPh 21 jika penghasilan sehari belum melebihi Rp300.000,

- Dilakukan pemotongan PPh 21 jika penghasilan sehari sebesar atau melebihi Rp450.000 merupakan jumlah yang dapat dikurangkan dari penghasilan bruto,

- Bila pegawai tidak tetap memperoleh penghasilan kumulatif dalam 1 bulan kalender melebihi Rp4.500.000, maka jumlah tersebut dapat dikurangkan dari penghasilan bruto,

- Rata-rata penghasilan sehari adalah rata-rata upah mingguan, upah satuan, atau upah borongan untuk setiap hari kerja yang digunakan,

- PTKP sebenarnya adalah untuk jumlah hari kerja yang sebenarnya,

- PTKP sehari sebagai dasar untuk menetapkan PTKP yang sebenarnya adalah sebesar PTKP per tahun Rp54.000.000 dibagi 360 hari,

- Bila pegawai tidak tetap atau tenaga kerja lepas tersebut mengikuti program jaminan atau tunjangan hari tua, maka iuran yang dibayar sendiri dapat dikurangkan dari penghasilan bruto.

Ada beberapa ketentuan khusus yang diatur, seperti:

- Potongan PPh 21 karyawan Tidak Tetap atau tenaga kerja lepas yang penghasilannya kurang dari Rp450.000 per hari tidak dikenakan pemotongan penghasilan,

- Ketentuan penghasilan tidak kena pajak tidak berlaku jika:

- Penghasilan bruto dimaksud jumlahnya melebihi Rp4.500.000 sebulan,

- Penghasilan dimaksud dibayar secara bulanan,

- Penghasilan berupa honorarium,

- Komisi yang dibayarkan kepada penjaja barang dan petugas dinas luar asuransi.

Baca juga: Payroll Tax Calculator Hitung Gaji dan Pajak Kamu Jadi Mudah

Tarif PPh 21 Pegawai Tidak Tetap

| Jumlah Penghasilan Harian | Penghasilan Kumulatif Sebulan | Tarif dan Dasar Pengenaan Pajak (DPP) |

| < Rp 450.000 | < Rp 4.500.000 | Tidak Dipotong PPh 21 |

| > Rp 450.000 | < Rp 4.500.000 | 5% x (Upah – Rp 450.000) |

| < Rp 450.000 | > Rp 4.500.000 | 5% x (Upah – PTKP/360) |

| > Rp 450.000 | > Rp 4.500.000 | 5% x (Upah – PTKP/360) |

| < Rp 450.000 | > Rp 10.200.000 | Tarif pada UU PPh Pasal 17 ayat (1) huruf (a) atau 5% |

| > Rp 450.000 | > Rp 10.200.000 | Tarif pada UU PPh Pasal 17 ayat (1) huruf (a) atau 5% |

Contoh Soal Menghitung Potongan Pajak Penghasilan PPh 21 Pegawai Atau Karyawan Tidak Tetap

Berikut ini adalah contoh perhitungan PPh 21 pegawai tidak tetap yang bisa Anda pelajari.

Marini adalah seorang pegawai tidak tetap yang bekerja sebagai pembuat guci keramik di PT Keramik Anti Pecah.

Gaji yang dibayar dihitung dari jumlah guci keramik yang diselesaikan. Jumlah bayarannya sebesar Rp100.000 per guci keramik dan dibayarkan tiap minggu.

Dalam waktu 1 minggu (6 hari kerja) dihasilkan 30 guci keramik dengan upah sebesar Rp3.000.000

Berapa PPh 21 upah satuan Marini yang diterima mingguan?

- Upah sehari berjumlah Rp 500.000 (Rp 3.000.000 : 6 hari). Sesuai ketentuan, jumlah upah sebesar Rp 500.000 lebih besar ketimbang ambang batas maksimal Rp 450.000 yang tidak dipotong pajak.

- Kelebihan kena pajak adalah Rp 500.000 – Rp 450.000 = Rp 50.000

- Upah seminggu yang terutang pajak adalah Rp 50.000 x 6 = Rp 300.000

- Cara Hitung PPh 21 yang dipotong mingguan adalah 5% x Rp 300.000 = Rp 15.000.

Contoh Cara Menghitung Perhitungan Potongan PPh 21 Karyawan yang Tidak Punya NPWP

Ketika melamar ke kantor baru dan sampai ke tahap penandatanganan kontrak, departemen HR pasti akan menanyakan Nomor Pokok Wajib Pajak (NPWP).

Menurut Direktur Jenderal Pajak (DJP) NPWP adalah nomor yang diberikan kepada Wajib Pajak atau pembayar pajak sebagai sarana dalam administrasi perpajakan, berfungsi sebagai identitas Wajib Pajak dalam melaksanakan hak dan kewajibannya.

NPWP diberikan kepada Wajib Pajak yang sudah memenuhi persyaratan yang telah ditetapkan di dalam Undang Undang Perpajakan dan tidak akan berubah meskipun Wajib Pajak berpindah domisili.

Selama ini, NPWP selalu digunakan untuk persyaratan administrasi; membuka rekening bank, mengajukan kartu kredit, menjual tanah dan juga keperluan lainnya.

Namun, NPWP juga memiliki peran penting dalam proses perhitungan NPWP, maka itu pastikan Anda sudah memiliki NPWP atau membuat baru sesegera mungkin apabila belum ada.

Apa konsekuensi bagi Wajib Pajak yang belum memiliki NPWP?

Tarif yang dikenakan bagi Penghasilan Kena Pajak ( PKP ) yang diberikan oleh pemberi gaji akan lebih besar dibandingkan dengan Wajib Pajak yang sudah memiliki NPWP.

Agar lebih jelas, berikut adalah contoh soal cara menghitung perhitungan potongan PPh 21 karyawan.

Gaji Rp11.000.000

Biaya Jabatan

5% x Gaji: Rp550.000

__________________________________________ –

Penghasilan Neto Sebulan Rp10.450.000

Penghasilan Neto Setahun Rp125.400.000

Hitung Penghasilan Kena Pajak (PKP): Penghasilan Neto Setahun – Pendapatan Tidak Kena Pajak (PTKP) TK/0

Rp125.400.000 – Rp54.000.000 = Rp71.400.000

Cara Hitung PPh 21 Terutang Setahun Pajak Progresif (Karena Rp71.400.000 Lebih dari Rp50.000.000)

(5% x 60.000.000 = Rp3.000.000) + (15% x 11.400.000 = Rp1.710.000) = Rp4.710.000.

Cara Hitung PPh 21 Terutang Sebulan: Rp5.710.000 : 12 = Rp392.500

Kepemilikan NPWP penting untuk seluruh pekerja, karena hal tersebut membantu mereka dari pembayaran pajak yang jauh lebih tinggi.

Setiap pekerja yang tidak memiliki NPWP dibebankan pajak sebesar 120%.

Berikut adalah contoh perbandingannya.

| Karyawan dengan NPWP | Karyawan Tidak Memiliki NPWP | ||

| 5% x Rp 60.000.000 | Rp 3.000.000 | 120% x 5% x Rp 60.000.000 | Rp 3.600.000 |

| 15% x Rp 11.400.000 | Rp 1.710.000 | 120% x 15% x Rp 11.400.000 | Rp 2.052.000 |

| PPh 21 setahun | Rp 4.710.000 | PPh 21 setahun | Rp 5.652.000 |

| PPh 21 sebulan | Rp 392.500 | PPh 21 sebulan | Rp 471.000 |

Cara Menghitung Perhitungan Potongan PPh 21 THR dan Bonus Karyawan

Bagaimana jika terdapat THR? Berikut penjelasannya lengkapnya.

Sekilas tentang Tunjangan Hari Raya

Karyawan Indonesia memiliki pendapatan tambahan yang biasa diberikan setahun sekali bernama Tunjangan Hari Raya ( THR ).

Menariknya, THR ini hanya ada di Indonesia dan rutin diberikan perayaan hari besar keagamaan, seperti Idulfitri dan Natal.

THR pertama kali diperkenalkan di Indonesia pada era kabinet Soekiman Wirjosandjojo pada 1950-an.

Jafar Suryomenggolo dalam bukunya “Politik Perburuhan Era Demokrasi Liberal 1950-an” menjelaskan bahwa THR muncul sebagai akibat kemiskinan absolut yang dialami oleh kaum buruh pada era tersebut.

Latar belakangnya, para buruh melakukan mogok kerja dan menuntut diberikannya THR untuk semua pekerja di Indonesia pada 13 Februari 1952.

Setelah itu, implementasinya mengalami perkembangan dari masa ke masa.

Sampai ke pengaturan THR saat ini yang diakomodir dalam kerangka peraturan perundang-undangan ketenagakerjaan yang terdiri dari:

- Undang Undang Nomor 13 Tahun 2003 tentang Ketenagakerjaan;

- Peraturan Pemerintah Nomor Nomor 78 Tahun 2015 tentang Pengupahan, dan

- Peraturan Menteri Ketenagakerjaan Nomor 6 Tahun 2016 tentang Tunjangan Hari Raya Keagamaan Bagi Pekerja/Buruh di Perusahaan;

Menurut Pasal 1 Permenaker Nomor 6 Tahun 2016, THR adalah pendapatan non-upah yang wajib dibayarkan oleh Pengusaha (Perusahaan).

Jika perusahaan terlambat membayarkan THR karyawan, maka akan dikenakan denda sebesar 5 persen dari total THR yang harus dibayar sejak berakhirnya batas waktu kewajiban Pengusaha untuk membayar atau tujuh hari sebelum hari raya keagamaan.

Jika Pengusaha tidak membayarkan THR, maka sanksi yang diberikan dapat berupa: teguran tertulis, dan pembekuan kegiatan usaha, pembatasan kegiatan usaha, penghentian sementara sebagian atau seluruh alat produksi.

Terdapat pula ketentuan mengenai besaran THR yang wajib dibayarkan, yakni:

- Untuk karyawan yang bekerja terus-menerus selama 12 bulan, maka berhak atas THR dengan besaran minimal 1 kali upah;

- Sementara karyawan yang bekerja lebih dari 1 bulan secara terus-menerus tetapi belum mencapai 12 bulan, maka THR yang dibayarkan adalah dengan perhitungan proporsional.

Baca juga: Peraturan dan Cara Hitung Tunjangan Hari Raya (THR) Tahun 2022

Bagaimana Pengaturan Bonus di Indonesia?

Istilah bonus sendiri memang sudah tercantum dalam Peraturan Pemerintah (PP) tentang Pengupahan, tetapi pengertiannya tidak dijabarkan secara lebih lanjut dan lebih jelas.

Bonus hanya diartikan sebagai salah satu jenis pendapatan non-upah selain THR.

Aturan mengenai bonus juga diatur dalam Surat Edaran Menteri Tenaga Kerja Nomor SE-07/MEN/1990 Tahun 1990 tentang Pengelompokan Komponen Upah dan Pendapatan Non Upah.

Dalam surat edaran tersebut menyebutkan bahwa bonus bukan termasuk bagian dari upah, melainkan pembayaran yang diterima pekerja dari hasil keuntungan perusahaan atau karena pekerja menghasilkan hasil kerja lebih besar dari target produksi yang normal atau karena peningkatan produktivitas.

Peraturan mengenai besaran bonus yang wajib perusahaan bayarkan tidak diatur lebih lanjut dalam peraturan perundang-undangan ketenagakerjaan.

Jika merujuk pada Pasal 71 ayat (1) Undang Undang Nomor 40 Tahun 2007 tentang Perseroan Terbatas yang menyebutkan bahwa penggunaan laba bersih termasuk penentuan jumlah penyisihan untuk cadangan sebagaimana dimaksud dalam Pasal 70 ayat (1) diputuskan oleh RUPS.

Kemudian penjelasan pasal tersebut yang berbunyi:

“Berdasarkan keputusan RUPS tersebut dapat ditetapkan sebagian atau seluruh laba bersih digunakan untuk pembagian dividen kepada pemegang saham, cadangan, dan/atau pembagian lain seperti tantiem (tantieme) untuk anggota Direksi dan Dewan Komisaris, serta bonus untuk karyawan.”

Perhitungan mengenai bonus pun juga masih belum diatur dalam kerangka hukum ketenagakerjaan hingga saat ini.

Pasal 8 Peraturan Pemerintah Nomor 78 Tahun 2018 tentang Pengupahan jo. Angka 2 huruf b Surat Edaran Menteri Tenaga Kerja Nomor SE-07/MEN/1990 tentang Pengelompokan Komponen Upah dan Pendapatan Non Upah menyebutkan bahwa penentuan besaran bonus ada pada masing-masing perusahaan.

Oleh karena itu, penentuan perhitungan bonus karyawan didasarkan pada best practices setiap industri dan pasar tenaga kerja.

Pajak THR, Pajak Bonus, dan Cara Menghitungnya

Sebelumnya, perlu diketahui terlebih dahulu bahwa pada sistem perpajakan di Indonesia, khususnya pajak penghasilan dikenal dalam dua tipe.

Pertama adalah pajak atas penghasilan yang bersifat teratur dan kedua adalah pajak atas penghasilan yang sifatnya tidak teratur.

THR dan Bonus adalah penghasilan tidak teratur, sehingga cara perhitungannya akan dibedakan dari penghasilan teratur seperti gaji bulanan.

Dasar pengenaan pajak atas penghasilan tidak teratur tersebut ada pada Pasal 4 ayat (1) huruf a UU Pajak Penghasilan No. 36 Tahun 2008 tentang Perubahan Keempat atas Undang-Undang No. 7 Tahun 1983, yang menyebutkan bahwa objek pajak penghasilan adalah setiap tambahan kemampuan ekonomis yang diterima wajib pajak.

Ketentuan yang lebih eksplisit juga dapat ditemukan pada Pasal 14 ayat (3) Peraturan Direktur Jenderal Pajak Nomor: PER–31/PJ/2012 tentang Pedoman Teknis Tata Cara Pemotongan, Penyetoran Dan Pelaporan Pajak Penghasilan Pasal 21 dan/atau Pajak Penghasilan Pasal 26 Sehubungan Dengan Pekerjaan, Jasa, dan Kegiatan Orang Pribadi.

Sebagai gambaran, berikut adalah contoh kasus perhitungan pajak penghasilan tidak teratur.

Contoh yang diambil adalah perhitungan Pajak Penghasilan 21 atas THR seorang Karyawan bernama Imam yang sudah bekerja di PT Cahaya Bersinar selama 10 tahun.

Gaji setiap bulan yang diterimanya adalah sebesar Rp8.000.000. Status Imam sekarang sudah berkeluarga tetapi belum memiliki anak.

Berapakah jumlah THR yang Imam dapatkan setelah dipotong pajak?

| Pajak Penghasilan Imam | ||

| Keterangan | Perhitungan | Total |

| Penghasilan dalam 1 bulan | – | 8,000,000 |

| Penghasilan Bruto dalam Setahun | 12 x Rp8,000,000 | 96,000,000 |

| Biaya Jabatan | 5% x Rp96,000,000 | 4,800,000 |

| Penghasilan Neto | Rp96,000,000 – Rp4,800,000 | 91,200,000 |

| PTKP (K/0) | Menikah dan belum memiliki anak | 58,500,000 |

| PKP | Rp91,200,000 – Rp58,500,000 | 32,700,000 |

| PPh Terutang Setahun | 5% x Rp32,700,000 | 1,635,000 |

| PPH Terutang Sebulan | Rp1,635,000 / 12 | 136,250 |

Jadi PPh terutang Imam adalah sebesar Rp1.665.000 per tahun atau Rp136.250 per bulan.

| Pajak atas THR Imam | ||

| Keterangan | Perhitungan | Total |

| THR (Sama dengan 1 kali gaji) | – | 8,000,000 |

| Penghasilan Bruto | Rp96,000,000 + Rp8,000,000 | 104,000,000 |

| Biaya Jabatan | 5% x Rp104,000,000 | 5,200,000 |

| Penghasilan Neto Bonus | Rp104,000,000 – Rp5,200,000 | 98,800,000 |

| PTKP (K/0) | Menikah dan belum memiliki anak | 58,500,000 |

| PKP | Rp98,800,000 – Rp58,500,000 | 40,300,000 |

| PPh Terutang Setahun | 5% x Rp40,300,000 | 2,015,000 |

| PPh THR Terutang Setahun | Rp2,015,000 – Rp1,635,000 | 380,000 |

Jadi PPh THR terutang Imam adalah sebesar Rp380.000.

Perhitungan pajak penghasilan dilakukan untuk penghasilan yang diperoleh selama satu tahun.

Sementara, normalnya THR diperoleh satu kali dalam jangka waktu satu tahun, sehingga perhitungan PPh-nya tidak perlu disetahunkan.

Namun, jika THR atau bonus ternyata dibayarkan lebih dari satu kali dalam satu periode pajak, maka total penghasilan neto atas penghasilan tidak teratur tersebut tetap harus disetahunkan.

Baca juga: Trik Mudah Cara Menghitung Pajak Dalam THR dan Bonus

Cara Perhitungan Potongan PPh 21 Jika Karyawan Warga Negara Asing

Tenaga kerja asing baik buruh maupun staf manajerial menjadi suatu kebutuhan perusahaan yang terkadang tak terelakkan.

Hal ini tentu berdasarkan kebutuhan bisnis dari perusahaan tersebut.

Sebagai tenaga kerja, gaji yang diterima tenaga kerja asing tetap akan dikenai pajak penghasilan (PPh 21) Warga Negara Asing.

Ini diatur dalam Peraturan Direktur Jenderal Pajak (DJP) Nomor Per-43/PJ/2011 tentang Penentuan Subjek Pajak Dalam Negeri (SPDN) dan Subjek Pajak Luar Negeri (SPLN).

Berikut ini rinciannya.

Orang Pribadi sebagai SPDN

- Orang pribadi yang bertempat tinggal di Indonesia, atau berada di Indonesia lebih dari 183 (seratus delapan puluh tiga) hari dalam jangka waktu 12 (dua belas) bulan, atau dalam suatu Tahun Pajak berada di Indonesia dan mempunyai niat untuk bertempat tinggal di Indonesia,

- Badan yang didirikan atau bertempat kedudukan di Indonesia,

- Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang berhak.

Pada dasarnya, Warga Negara Asing termasuk SPLN.

Namun, saat WNA telah memenuhi kriteria pertama di atas hingga menjadi SPDN, maka secara otomatis WNA tersebut akan dikenakan PPh Pasal 21 dan bukan lagi PPh Pasal 26.

SPDN ditetapkan sebagai Wajib Pajak karena memperoleh penghasilan yang bersumber dari Indonesia, yang dibayarkan melalui bentuk usaha tetap di Indonesia.

Penghasilannya pun sudah melampaui Penghasilan Tidak Kena Pajak (PTKP) yaitu Rp 54 juta.

Artinya, WNA tersebut telah terkena kewajiban subjektif dan objektif.

Berikut kriteria SPDN:

- Bertempat tinggal di Indonesia: mempunyai tempat tinggal (place of residence) yang tetap (permanent) untuk menjalani kehidupan secara biasa (ordinary course of life).

- Berniat untuk bertempat tinggal di Indonesia, yang ditunjukkan dengan dokumen berupa visa bekerja atau Kartu Izin Tinggal Terbatas (KITAS), lalu menyewa tempat tinggal di Indonesia, bahkan memindahkan anggota keluarga ke Indonesia.

- Menyetujui, atau memperpanjang kontrak/perjanjian, selama lebih dari 183 hari (seratus delapan puluh tiga) hari.

Selanjutnya, kewajiban perpajakan WNA yang telah menjadi SPDN dapat mengacu pada ketentuan perpajakan di Indonesia tentang Pajak Penghasilan orang pribadi.

Hanya saja, catatan penting untuk diperhatikan saat perhitungan potongan PPh 21 Karyawan WNA, terutama bagi WNA yang bekerja mulai pertengahan tahun, perhitungan PPh Pasal 21-nya harus disetahunkan.

Berikut contohnya:

Tom Hanks adalah seorang pria lajang dengan kewarganegaraan Amerika Serikat.

Ia mulai bekerja di negara Indonesia yaitu di PT Mobil Bekas Sejahtera pada 1 September 2022.

Di perusahaan tersebut, ia mendapat gaji Rp19.000.000.

Berapa pajak penghasilan PPh pasal 21 yang harus Tom bayarkan?

Penghasilan bruto Rp19.000.000

Penghasilan bruto setahun Rp19.000.000 x 12 Rp228.000.000

Biaya jabatan Rp6.000.000

___________________________________________________________________-

Penghasilan neto disetahunkan Rp222.000.000

Pengurangan:

Penghasilan Tidak Kena Pajak (PTKP) Rp54.000.000

___________________________________________________________________-

Penghasilan Kena Pajak (PKP) Rp168.000.000

Hitung PPH 21 Disetahunkan:

(5% x Rp60.000.000) = Rp3.000.000

(15% x Rp108.000.000) = Rp16.200.000

_______________________________________+

Rp19.200.000

Hitung PPh 21 Setahun (4 Bulan):

(4/12 x Rp19.200.000) = Rp6.400.000

Hitung PPH 21 terutang Tom Hanks di September 2022:

(1/4 x Rp6.400.000) = Rp1.600.00

Contoh Hingga Penjelasan Tentang Metode Perhitungan Pajak Mix PPh 21

Pajak mix atau perhitungan pajak dengan metode mixed seringkali digunakan oleh perusahaan untuk menghitung PPh 21 karyawan.

Metode mixed merupakan kebijakan perusahaan terkait remunerasi karyawan dengan mempertimbangkan aspek yang idealnya akan tercantum dalam kontrak kerja.

Metode yang digunakan adalah dengan mengombinasikan beberapa metode dalam perhitungan PPh 21.

Umumnya, perusahaan mengombinasikan beberapa metode perhitungan pajak di bawah ini:

- Metode Gross (beban PPh 21 sepenuhnya ditanggung oleh karyawan).

- Metode Nett (PPh 21 ditanggung sepenuhnya oleh perusahaan).

- Metode Gross Up (PPh 21 ditanggung perusahaan dengan memberikan tunjangan pajak).

Metode perhitungan pajak mix bertujuan untuk membagi beban pajak antara perusahaan dan karyawan.

Maka, dapat ditemukan hitungan pajak PPh 21 yang harus ditanggung perusahaan dan pajak Pph 21 yang harus ditanggung karyawan.

Dengan demikian, metode mixed dalam perhitungan PPh 21 bisa menjadi alternatif berbagi beban pajak di perusahaan.

Lalu bagaimana ketentuan, contoh kasus, dan cara perhitungannya?

Contoh Kasus Perhitungan Pajak PPh 21 dengan Metode Mixed

Berikut uraian contoh kasus penggunaan metode mixed di perusahaan:

- Kasus 1 (Perusahaan di bidang penjualan produk)

Perusahaan di bidang penjualan handphone memiliki karyawan di divisi pemasaran untuk memasarkan produknya. Selain mendapatkan gaji dan tunjangan, karyawan di divisi pemasaran juga akan mendapatkan insentif penjualan. Dalam kontrak kerja, PPh 21 untuk gaji dan tunjangan akan ditanggung oleh perusahaan dengan memberikan tunjangan pajak secara gross up. Namun, PPh 21 atas insentif penjualan akan dibebankan langsung oleh karyawan di bidang tersebut. - Kasus 2 (Perusahaan di bidang jasa konsultan)

Perusahaan di bidang jasa konsultan manajemen memotong PPh 21 atas seluruh penghasilan karyawan dan membebankannya secara langsung kepada karyawan. Namun, perusahaan memutuskan untuk menanggung PPh 21 atas tunjangan komunikasi karyawan dengan memberikan pajak secara gross up.

Teknis Perhitungan Pajak Mix

Dalam prateknya, perusahaan umumnya akan menggunakan metode gross dan metode gross up dalam perhitungan pajak mix.

Salah satu alternatif yang akan digunakan oleh perusahaan adalah dengan memisahkan hitungan pajak yang ditanggung karyawan dan perusahaan.

Maka, effort yang dikeluarkan oleh perusahaan akan lebih banyak karena perhitungannya yang tidak cukup dilakukan satu kali.

Ada 2 (dua) kondisi sehubungan dengan perhitungan pajak mix, antara lain:

Secara umum PPh 21 ditanggung oleh perusahaan, namun ada beberapa jenis penghasilan yang ditanggung oleh karyawan.

Perhitungan PPh 21 dalam kondisi di atas, maka perusahaan harus melakukan 2 (kali) perhitungan.

Perhitungan pertama dilakukan dengan menghitung PPh 21 yang ditanggung perusahaan dengan metode gross up.

Dengan metode gross up, perusahaan akan memberikan tunjangan pajak yang jumlahnya sama besar dengan jumlah pajak yang dipotong dari karyawan.

Perusahaan dapat langsung mengetahui berapa PPh 21 yang harus ditanggung.

Kemudian, perhitungan kedua dilakukan dengan menghitung seluruh PPh 21 atas seluruh penghasilan (baik yang ditanggung perusahaan ataupun karyawan).

Perhitungan dilakukan dengan metode gross. Perusahaan akan memasukkan nilai tunjangan pajak yang diperoleh pada perhitungan pertama.

Setelah itu, selisih antara PPh 21 perhitungan pertama dan perhitungan kedua adalah PPh 21 yang ditanggung karyawan.

Secara umum PPh 21 ditanggung oleh karyawan, namun ada beberapa jenis penghasilan yang ditanggung perusahaan.

Sama seperti kondisi sebelumnya, kondisi di atas juga membutuhkan 2 (dua) kali perhitungan.

Perhitungan pertama dilakukan dengan menghitung PPh 21 atas penghasilan PPh 21 yang ditanggung oleh karyawan melalui metode nett.

Perhitungan kedua dilakukan untuk menghitung PPH 21 yang keseluruhannya ditanggung karyawan dan perusahaan.

Perhitungan tersebut dilakukan menggunakan metode gross.

Perusahaan akan memasukkan nilai tunjangan pajak yang diperoleh dari selisih antara PPh 21 terutang perhitungan kedua dan perhitungan pertama.

Perhitungan PPh 21 pada dasarnya harus tetap menyesuaikan dengan aturan yang ditetapkan oleh Direktorat Jendral Pajak.

Metode di atas hanya salah satu alternatif yang dapat perusahaan lakukan untuk membagi beban pajak.

Pada dasarnya, metode mixed diterapkan sesuai dengan logika perhitungan yang dibuat sedemikian rupa agar tidak bertentangan dengan ketentuan perpajakan.

Mudahnya Menghitung Gaji dan Perhitungan Potongan PPh 21 Karyawan dengan Mekari Talenta

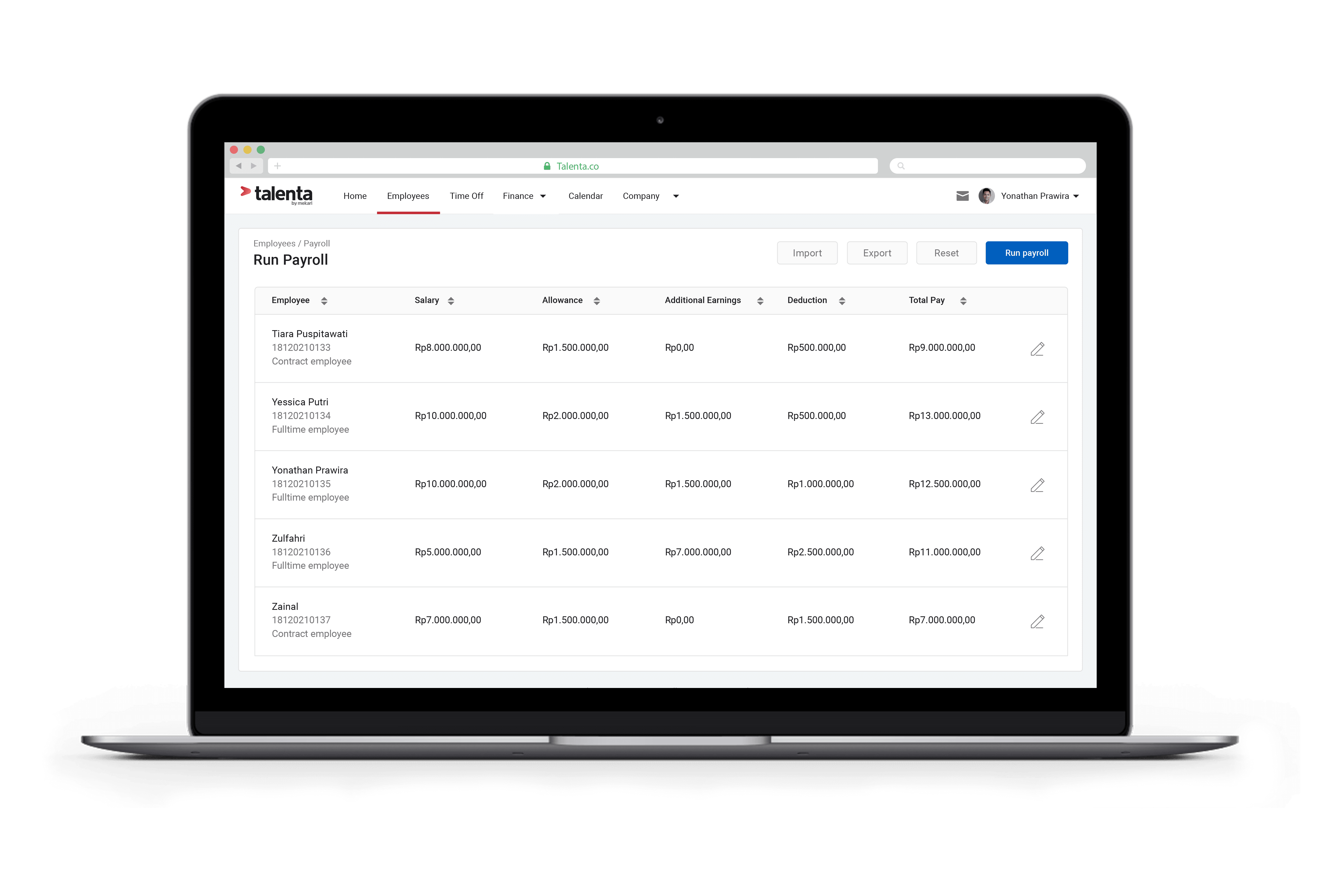

Mekari Talenta memiliki fitur inti yaitu untuk solusi untuk proses Payroll karyawan.

Fitur proses Payroll atau gaji karyawan merupakan komponen vital lainnya dari HRIS.

Di Mekari Talenta, fitur ini sudah berkesinambungan dengan elemen lain yang mempengaruhi gaji karyawan, seperti absensi, data tenaga kerja dan manajemen kinerja.

Alasannya, karena proses ini terintegrasi dengan banyak fungsi HR yang lain, seperti data kehadiran, status pernikahan, jabatan, struktur organisasi, kinerja, pajak, bahkan tunjangan-tunjangan tertentu yang sifatnya variabel.

Menjawab tantangan tersebut, Mekari Talenta kemudian menghadirkan solusi untuk proses payroll yang lebih cepat.

Solusi ini mampu mereduksi perhitungan keseluruhan payroll termasuk pajak dan kalkulasi dari absensi hingga 1 menit 30 detik per karyawan.

Pembayarannya pun bisa dipersonalisasikan dalam periode-periode sesuai kebutuhan perusahaan, memproses payroll secara bulanan atau mingguan.

Fitur self-service dari aplikasi attendance management Mekari Talenta juga memungkinkan karyawan untuk mengakses slip gaji mereka secara mandiri serta fitur aplikasi cuti online yang dapat mengajukan cuti tanpa birokrasi yang lama dan berbelit, bahkan secara mobile.

Keunggulan Perhitungan Gaji dan Menghitung PPh Pasal 21 dengan Talenta HRIS

Solusi Payroll

Dengan Software Payroll Indonesia terbaik Talenta, payroll yang kompleks selesai dalam hitungan menit

Solusi HRIS

Tinggalkan tugas-tugas HR rutin dan mulai fokus pada karyawan serta perkembangan bisnis

Manajemen Waktu

Fitur terlengkap untuk manajemen kehadiran dan lembur yang terintegrasi dengan sistem payroll.

Benefit Karyawan

Berikan akses gaji lebih awal dan kesempatan modal pada karyawan dengan fitur Mekari Flex.

Kesimpulan

Kegiatan administrasi seperti menghitung perhitungan potongan PPh 21 gaji karyawan yang dilakukan oleh departemen HRD memiliki tantangannya tersendiri, terlebih apabila menggunakan cara manual.

Dengan aplikasi tentu akan sangat mempermudah tugas HR, misalnya dengan aplikasi absensi karyawan online dari Mekari Talenta.

Menggunakan Mekari Talenta memungkinkan cara absensi pegawai secara online bisa dilakukan dari mana saja sesuai aturan yang telah ditentukan.

Selain itu, dengan menggunakan aplikasi absensi dari Mekari Talenta tentu akan mempermudah HR dalam penghitungan gaji maupun perhitungan pajak penghasilan PPh 21 karyawan.

Perusahaan yang berkembang tentunya membutuhkan banyak tenaga kerja dan dengan jumlah mereka yang terus bertambah, maka cara menghitung gaji bersih karyawan dan komponen juga akan lebih lama.

Maka dari itu, dengan menggunakan teknologi dan fitur HRIS semua perhitungan sulit dapat dilakukan secara mudah dan detail.

Salah satu software HRIS yang membantu menyelesaikan permasalahan tersebut adalah Talenta.

Mekari Talenta sebagai aplikasi manajemen kehadiran karyawan memberikan kemudahan dalam penghitungan gaji dengan fitur-fiturnya yang terintegrasi dan komprehensif.

Untuk memudahkan tugas HR dan para karyawannya bisa memanfaatkan teknologi Mekari Talenta ini yang memiliki fitur absensi online employee self service.

Tentunya termasuk untuk menghitung potongan PPh 21 gaji karyawan.

Pelajari aplikasi HRIS dengan fitur employee self service dari Mekari Talenta sekarang dengan menekan gambar dan link di bawah ini.

Saya Mau Hubungi Tim Sales Sekarang