Cara menghitung penghasilan kena pajak bagi pegawai dan juga cara menghitung DPP atau Dasar Pengenaan Pajak adalah bagaimana? Insight Talenta akan mengulas selengkapnya.

Sebagai dasar perhitungan pajak, Wajib Pajak perlu mengetahui berapa Penghasilan Kena Pajak (PKP) yang dikenakan.

PKP dalam pemungutan pajak merupakan dasar perhitungan dalam menghitung Pajak Penghasilan (PPh).

Simak penjelasan lengkapnya di artikel Mekari Talenta berikut ini.

Cara Menghitung Penghasilan Kena Pajak Bagi Pegawai

Mari kita bahas mulai dari bagaimana undang-undang mengatur penghasilan yang terkena pajak

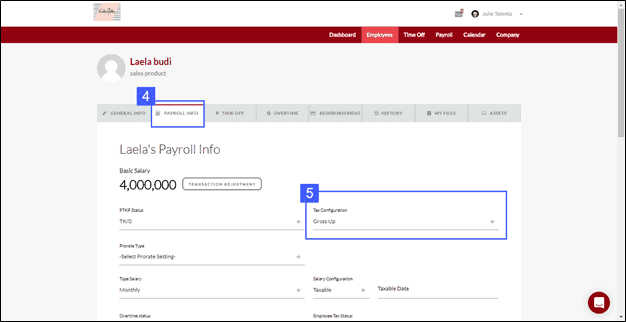

Aplikasi Talenta bisa permudah perhitungan pajak penghasilan PPh 21 karyawan Anda

Penjelasan Penghasilan Kena Pajak Menurut Undang-Undang

Di Indonesia, PKP diatur dalam Undang-Undang No. 36 Tahun 2008 tentang Pajak Penghasilan.

Tepatnya pada Pasal 17, dijelaskan bahwa PKP bagi Wajib Pajak Orang Pribadi ditetapkan dalam persentase yang diklasifikasi jumlah penghasilan dalam satu tahun.

Untuk lebih jelasnya tarif pajak yang ditetapkan pemerintah ini jadi dasar perhitungan untuk menentukan besarnya pajak penghasilan yang terutang adalah PKP.

Adapun besaran persentase tarif PKP / penghasilan kena pajak adalah sebagai berikut:

| Lapisan Penghasilan Kena Pajak | Tarif Pajak (Memiliki NPWP) | Tarif Pajak (Tidak Memiliki NPWP) |

| Hingga Rp50.000.000 dalam setahun | 5% | 6% |

| Di atas Rp50.000.000 hingga Rp250.000.000 dalam setahu | 15% | 18% |

| Di atas Rp250.000.000 sampai Rp500.000.000 | 25% | 30% |

| Di atas Rp500.000.000 | 30% | 36% |

Sedangkan bagi Wajib Pajak Badan, tarifnya sebesar 25% berlaku sejak tahun pajak 2010 yang semula 28%.

Selain Pasal 17, Undang-Undang juga mengatur perhitungan PKP bagi Wajib Pajak dalam negeri dan Bentuk Usaha Tetap pada Pasal 6.

Di mana PKP merupakan perhitungan dari penghasilan bruto yang dikurangi dengan biaya-biaya tertentu yang meliputi:

- Biaya yang secara langsung atau tidak langsung berkaitan dengan operasional usaha seperti biaya pembelian, bunga, premi asuransi

- Penyusutan atas pengeluaran untuk memperoleh harta berwujud dan amortisasi

- Iuran kepada dana pensiun yang pendiriannya telah disahkan oleh Menteri Keuangan

- Kerugian karena penjualan

- Kerugian selisih kurs mata uang

- Biaya penelitian atau pengembangan perusahaan yang dilakukan di Indonesia

- Biaya beasiswa, magang, dan pelatihan

- Piutang yang tidak dapat ditagih dengan persyaratan yang diatur dalam Undang-Undang

- Sumbangan dana dalam rangka penanggulangan bencana nasional yang ketentuannya diatur dalam Peraturan Pemerintah

- Biaya pembangunan infrastruktur sosial yang ketentuannya diatur dalam Peraturan Pemerintah

- Sumbangan fasilitas pendidikan yang ketentuannya diatur dalam Peraturan Pemerintah

- Sumbangan dalam rangka pembinaan olahraga yang ketentuannya diatur dalam Peraturan Pemerintah

Dalam Pasal 6 UU No 36 Tahun 2008 tentang PPh juga menjelaskan Wajib Pajak (WP) berhak mendapat kompensasi ketika mengalami kerugian setelah pemotongan dari penghasilan bruto.

Kerugian tersebut dapat dikompensasikan dengan penghasilan mulai tahun pajak berikutnya berturut-turut hingga 5 tahun.

Sedangkan bagi Wajib Pajak Orang Pribadi, perhitungan PKP / penghasilan kena pajak adalah bisa dikurangi dengan nilai PTKP.

Baca juga: Penghasilan Tidak Kena Pajak (PTKP) : Pengertian dan Cara Hitungnya

Dasar Pengenaan Pajak bagi Pegawai

Penting bagi HRD atau Personalia untuk mengetahui bahwa dasar pengenaan pajak bagi pegawai diatur dalam Pasal 21 UU No.36/2008 Pajak Penghasilan.

Untuk lebih jelasnya, acuan cara menghitung dasar pengenaan Penghasilan Kena Pajak bagi pegawai yang diatur dalam PER-16/2016 adalah sebagai berikut.

| Subjek yang Dipotong | Dasar Pengenaan Penghasilan Kena Pajak |

| Pegawai Tetap | Jumlah penghasilan bruto dikurangi dengan:

|

| Pegawai Tidak Tetap yang menerima upah pada waktu tertentu dan penghasilan kumulatif yang diterima dalam 1 bulan kurang dari Rp4.500.000 | Tidak ada pemotongan |

| Pegawai Tidak Tetap yang menerima upah pada waktu tertentu sepanjang penghasilan kumulatif yang diterima dalam 1 bulan hingga dan tidak melebihi Rp4.500.000 | Penghasilan dikurangi Rp450.000 |

| Pegawai Tidak Tetap yang menerima upah pada waktu tertentu sepanjang penghasilan kumulatif yang diterima dalam 1 bulan melebihi Rp4.500.000 hingga Rp10.200.000 | Penghasilan dikurangi PTKP sebenarnya.

PTKP sebenarnya adalah PTKP untuk jumlah hari kerja sebenarnya yang didapat dengan membagi besaran PTKP dengan jumlah hari dalam setahun (360 hari) |

| Pegawai Tidak Tetap yang menerima upah pada waktu tertentu sepanjang penghasilan kumulatif yang diterima dalam 1 bulan melebihi Rp10.200.000 | Penghasilan disetahunkan dikurangi PTKP setahun |

Baca juga: Dasar Pengenaan Pajak PPh 21, Begini Penjelasannya

Contoh dan Cara Menghitung Dasar Pengenaan PKP

Untuk lebih mudah memahami cara menghitung dasar pengenaan Penghasilan Kena Pajak bagi pegawai, mari simak contoh tarif perhitungan subjek pajak dari KlikPajak.

Contoh pertama, Wajib Pajak yang memiliki Penghasilan Kena Pajak tidak lebih dari Rp50.000.000.

Di mana Andri adalah pegawai tetap dengan penghasilan Rp 8.000.000 perbulan dan telah bekerja lebih dari setahun dan masih melajang.

Lantas berapa Dasar Pengenaan Pajaknya?

| Penghasilan bruto dalam setahun | 12 x Rp8.000.000

= Rp96.000.000 |

| Biaya Jabatan | 5% x Rp96.000.000

= Rp4.800.000 |

| Penghasilan setelah dikurangi biaya jabatan | Rp96.000.000 – Rp4.800.000

= Rp91.200.000 |

| Penghasilan Kena Pajak

catatan: (Karena Andri masih melajang maka PTKP yang dikenakan sebesar Rp54.000.000) |

Rp91.200.000 – Penghasilan Tidak Kena Pajak (PTKP)

(Rp91.200.000 – Rp54.000.000) = Rp37.200.000 |

| PPh 21 terutang

(karena Penghasilan Kena Pajak Andri dalam setahun tidak lebih dari Rp50.000.000 maka lapisan tarif yang dikenakan sebesar 5%) |

5% x Rp37.200.000

= Rp1.860.000 |

Baca juga: Perubahan Tarif PPh 21 Progresif Berdasarkan UU HPP Terbaru Tahun Ini

Contoh kedua, Wajib Pajak yang memiliki penghasilan terkena pajak lebih dari Rp50.000.000.

Kali ini, Luqman adalah karyawan tetap dari perusahaan ternama dengan gaji Rp10.000.000 per bulan dan saat ini Ia belum menikah.

Maka perhitungannya akan seperti ini.

| Penghasilan bruto dalam setahun | 12 x Rp10.000.000

= Rp120.000.000 |

| Biaya Jabatan | 5% x Rp120.000.000

= Rp6.000.000 |

| Penghasilan setelah dikurangi biaya jabatan | Rp120.000.000 – Rp6.000.000

= Rp114.000.000 |

| Penghasilan Kena Pajak

catatan: (Karena Andri masih melajang maka PTKP yang dikenakan sebesar Rp54.000.000) |

Rp114.000.000 – Penghasilan Tidak Kena Pajak (PTKP)

(Rp114.000.000 – Rp54.000.000) = Rp60.000.000 |

| PPh 21 terutang

Karena Penghasilan Kena Pajak Luqman dalam setahun lebih dari Rp50.000.000 maka lapisan tarif yang dikenakan sebesar 5% dan 15%

|

5% x Rp.50.000.000

= Rp2.500.000 15% x Rp.10.000.000 = Rp1.500.000 (Rp2.500.000 + Rp1.500.000) = Rp4.000.000 |

Baca juga: Bingung Gaji Kena Potong Biaya Jabatan 5% di PPh 21, Ini Aturannya

Penghasilan Tidak Kena Pajak

Selain PKP, ada juga yang namanya PTKP. PTKP sendiri adalah nominal atau nilai dari penghasilan seorang karyawan yang tidak terkena pajak.

Jadi ketika gaji bersih per tahunnya tidak mencapai batas maksimal dari PTKP, maka ia tidak akan dikenakan pajak.

Namun, ia tetap perlu melaporkannya dengan SPT.

Penghasilan Tidak Kena Pajak (PTKP) merupakan besaran dari penghasilan yang tidak dikenakan, artinya seseorang tidak perlu membayar pajak apabila gaji bulanan tidak mencapai ketentuan PTKP.

Meski sudah diringankan bebannya, orang tersebut tetap wajib melaporkan Surat Pemberitahuan (SPT).

Ketentuannya sendiri sudah di ataru dalam Peraturan Menteri Keuangan No. 101/PMK.010/2016 di mana hingga kini belum ada perubahan.

Pada ketentuan tarif PTKP 2019 yang disusun dalam Peraturan Menteri Keuangan (PMK) No. 101/ PMK.010/2016. Sedangkan untuk peTKrhitungan lebih detail ada di dalam Peraturan Direktur Jenderal Pajak No. PER-16/PJ/2016. Untuk ketentuan PTKP bagi pegawai diatur dalam PMK No. 102/PMK.010/2016 yang belum berubah hingga sekarang. Berikut selengkapnya:

- WP pribadi tanpa tanggungan Rp54.000.000

- Penghasilan suami ditambah istri Rp112.500.000

- WP pribadi yang memiliki status kawin ada penambahan Rp. 4.500.000

- Anggota keluarga sedarah yang jadi tanggungan di mana maksimal sebanyak 3 tanggungan ada penambahan sebesar Rp4.500.000

Baca: Begini Aturan dan Simulasi Perhitungan PTKP PPh 21 Terbaru

Status Penghasilan Tidak Kena Pajak

Ada beberapa status terkait PTKP yang perlu diketahui dengan sejumlah kode di mana hal ini juga dapat menentukan status pajak seseorang. Berikut adalah penjelasannya.

Status Lajang

- PTKP TK/0 seorang yang belum menikah dan tidak mempunyai tanggungan

- PTKP TK/1 seorang yang belum menikah namun memiliki satu tanggungan

- PTKP TK/2 seorang yang belum menikah dan mempunyai dua tanggungan

- PTKP TK/3 seorang yang belum menikah dan memiliki tiga tanggungan

Status Kawin

- PTKP K/0 artinya telah menikah dan tidak mempunyai tanggungan

- PTKP K/1 telah menikah dan memiliki satu tanggungan

- PTKP K/2 telah menikah dan memiliki dua tanggungan

- PTKP K/3 telah menikah dan memiliki tanggungan

Status PTKP Digabung

- PTKP K/1/0 penghasilan suami dan istri digabung dan tidak mempunyai tanggungan

- PTKP K/1/1 penghasilan suami dan istri digabung dan memiliki satu tanggungan

- PTKP K/1/2 penghasilan suami dan istri digabung dan memiliki dua tanggungan

- PTKP K/1/3 penghasilan suami dan istri digabung dan memiliki tiga tanggungan

Kelola Pajak Penghasilan Lebih Mudah dengan Software Payroll

Untuk cara menghitung PPh Pasal 21 memang sedikit menyulitkan dan menyita waktu dan sangat riskan jika Anda tidak benar-benar memahami peraturan perpajakan.

Untuk lebih mempermudah perhitungan pajak bagi karyawan, Anda bisa mengandalkan software Payroll Mekari Talenta.

Dengan Mekari Talenta, Anda bisa menghitung gaji bersih karyawan dengan komponen penyerta seperti PPh, cara menghitung THR, kompensasi, dan tunjangan lainnya dengan mudah dan terintegrasi.

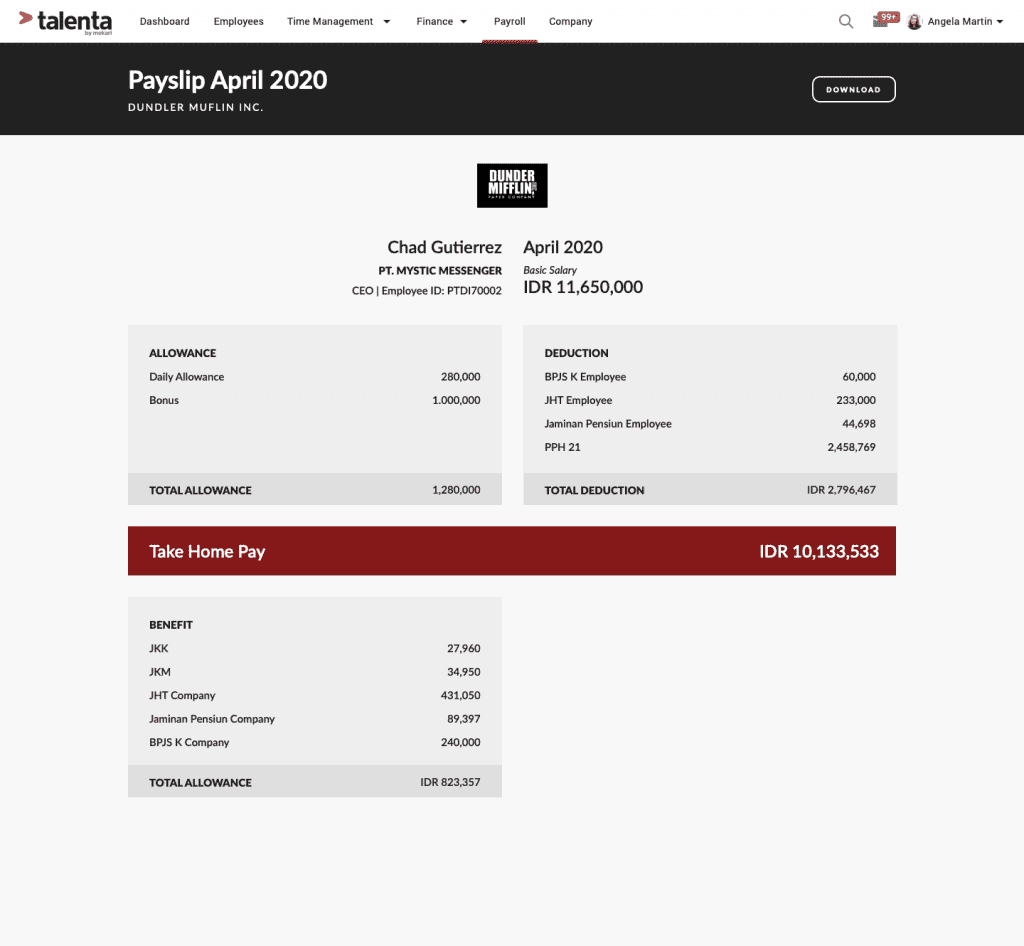

Contoh slip gaji karyawan yang dibuat dengan aplikasi payroll Mekari Talenta menampilkan juga seberapa besar pajak penghasilan PPh 21 karyawan tersebut.

Mekari Talenta juga menyediakan simulasi perhitungan pajak atau payroll kalkulator PPh 21 sebagai gambaran perhitungan pajak penghasilan karyawan Anda.

Ingin mencoba aplikasi database karyawan perusahaan dari Mekari Talenta? Silahkan Isi formulir ini untuk jadwalkan demo Mekari Talenta dengan Tim Sales kami dan konsultasikan masalah HR Anda kepada kami!

Nah, semoga tulisan tentang bagaimana cara menghitung penghasilan kena pajak dan cara menghitung dasar pengenaan pajak disini bisa bermanfaat untuk Anda yang memerlukannya.