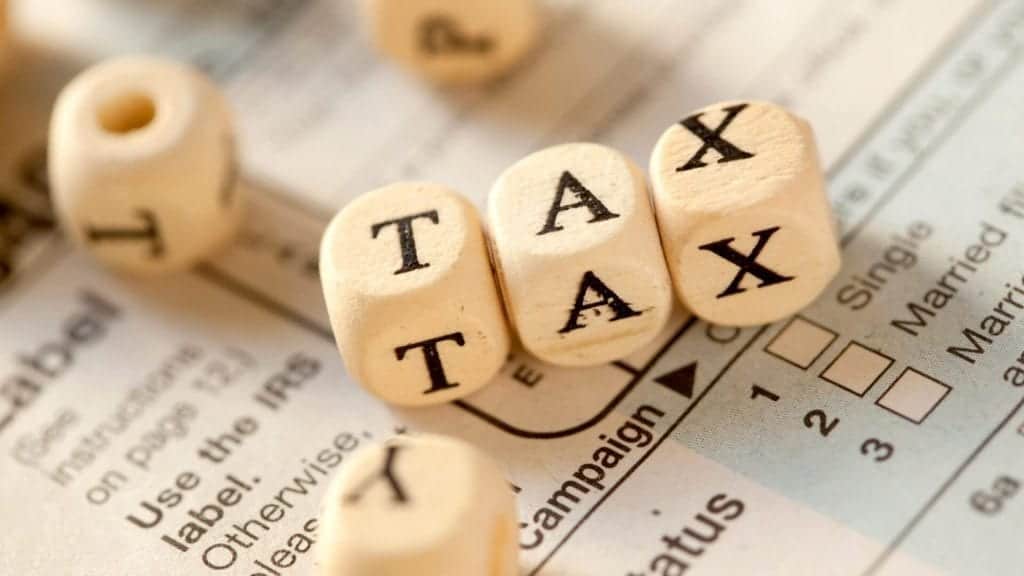

Sering kita mendengar kata tentang PPN saat membeli barang di toko atau membayar pesanan di restoran atau kafe. PPN tertera pada lembaran struk belanja atau pembelian, yang dalam bahasa Inggris sering kita jumpai juga Value Added Tax (VAT). Tapi dari kita tidak mengetahui lebih dalam apa itu PPN. Padahal kita setiap hari terus bersinggungan dengan PPN, karena merupakan konsumen akhir atau pembeli yang dibebankan PPN.

PPN kepanjangan dari Pajak Pertambahan Nilai yaitu pungutan yang dibebankan ke wajib pajak pribadi atau wajib pajak badan atas transaksi jual beli barang dan jasa yang dilakukannya di perusahaan atau pengusaha yang sudah menjadi Pengusaha Kena Pajak (PKP). Kewajiban ini dikenakan dalam setiap proses produksi dan distribusi.

Dalam hal ini yang berkewajiban menyetor dan melaporkan PPN adalah para pedagang atau penjual, sedangkan yang membayar beban PPN adalah pembeli atau konsumen akhir.Mulai 1 Juli 2016, PKP se-Indonesia wajib membuat faktur pajak elektronik atau e-Faktur untuk menghindari faktur pajak fiktif dalam pengenaan PPN kepada lawan transaksi.

Objek Pajak Pertambahan Nilai

Sebenarnya siapa saja yang dikenakan Pajak Pertambahan Nilai atau biasa disebut Objek Pajak PPN.

Dalam Undang-undang PPN 1984 pasal 4 dan perubahannya Undang-undang nomor 42 Tahun 2009 Pasal 4 ayat 1 (Yang berlaku sejak 1 Januari 2010) disebutkan siapa saja yang menjadi objek pajak PPN.

- penyerahan Barang Kena Pajak (BKP) di dalam Daerah Pabean yang dilakukan oleh Pengusaha

- Impor Barang Kena Pajak

- penyerahan Jasa Kena Pajak (JKP) di dalam Daerah Pabean yang dilakukan oleh Pengusaha

- pemanfaatan Barang Kena Pajak Tidak Berwujud dari luar Daerah Pabean di dalam Daerah Pabean

- Pemanfaatan Jasa Kena Pajak dari luar Daerah Pabean di dalam Daerah Pabean

- Ekspor Barang Kena Pajak Berwujud oleh Pengusaha Kena Pajak (PKP)

- Ekspor Barang Kena Pajak Tidak Berwujud oleh Pengusaha Kena Pajak dan

- Ekspor Jasa Kena Pajak oleh Pengusaha Kena Pajak

Secara khusus, Pajak Pertambahan Nilai juga dikenakan pada Objek Pajak Pertambahan Nilai sesuai dengan pasal 16 C dan Pasal 16 D UU PPN 1984 dan perubahannya, yaitu

- Pajak Pertambahan Nilai dikenakan atas kegiatan membangun sendiri yang dilakukan tidak dalam kegiatan usaha atau pekerjaan oleh orang pribadi atau badan yang hasilnya digunakan sendiri atau digunakan pihak lain.

- Pajak Pertambahan Nilai dikenakan karena penyerahan Barang Kena Pajak berupa aktiva yang menurut tujuan semula tidak untuk diperjualbelikan oleh Pengusaha Kena Pajak kecuali atas penyerahan aktiva yang Pajak Masukannya tidak dapat dikreditkan karena perolehan Barang Kena Pajak atau Jasa Kena Pajak yang tidak mempunyai hubungan langsung dengan kegiatan usaha dan perolehan dan pemeliharaan kendaraan bermotor sedan, jeep, station wagon, van, dan kombi kecuali merupakan barang dagangan atau disewakan.

Baca Juga : Panduan Lengkap Penghitungan PPh 21 Karyawan dengan Contoh Soal

Barang dan Jasa yang tidak dikenakan Pajak Pertambahan Nilai

Banyak sekali barang dan jasa yang dikenakan pajak, tapi kita juga wajib mengetahui barang dan jasa apa saja yang tidak dikenakan pajak.

Ini menghindari kecurangan yang kerap terjadi atas permainan Pajak Pertambahan Nilai (PPN) ini.

Dan karena banyak sekali barang jasa yang dikenakan PPN, maka lebih baik mengenal barang dan jasa yang tidak dikenakan PPN.

Walau seperti usaha jasa yang biasanya membebankan biaya PPN kepada konsumennya, tapi tetap ada jasa yang tidak dikenakan PPN.

Barang yang tidak terkena PPN

- Barang hasil pertambangan atau pengeboran yang diambil langsung dari sumbernya

- Barang kebutuhan pokok yang dibutuhkan oleh rakyat banyak

- Makanan dan minuman yang disajikan oleh pihak hotel, restoran, rumah makan, warung, dan sejenisnya, meliputi makanan dan minuman baik yang dikonsumsi di tempat maupun tidak, termasuk makanan dan minuman yang diserahkan oleh usaha jasa boga atau catering

- Uang, emas batangan dan surat berharga

Jasa yang tidak terkena PPN

- Jasa pelayanan sosial dan kesehatan medis

- Jasa pengiriman surat dan perangko, serta pengiriman uang dengan wesel

- Jasa keuangan dan asuransi

- Jasa keagamaan

- Jasa pendidikan

- Jasa hiburan dan kesenian

- Jasa penyiaran yang tidak bersifat iklan

- Jasa angkutan umum di darat dan air serta jasa angkutan dalam negeri yang menjadi bagian yang tidak terpisahkan dari jasa angkutan luar negeri.

- Jasa tenaga kerja

- Jasa perhotelan

- Jasa yang disediakan oleh pemerintah dalam rangka menjalankan pemerintahan secara umum

- Jasa penyediaan lahan parker

- Jasa penggunaan telepon umum dengan uang logam

- Jasa boga atau catering

Baca juga: Sadar Pajak dengan Mengenal Fungsi Pajak

Tarif Pajak Pertambahan Nilai

Kadang kita suka kaget saat melihat struuk pembayaran di kafe atau restoran.

Kadang terasa mahal sekali apalagi kalau kafenya menambahkan beban biaya service ke pembeli.

Jadi makin banyak total yang harus dibayar oleh konsumen kan?

Tapi karena peraturan, banyak pengusaha yang tetap menuliskan PPN ke dalam total harga dalam struk.

Bila tidak menemukan PPN pada struk, biasanya harga total yang tertera sudah otomatis termasuk PPN.

Ini karena pengusaha taat pada peraturan yang ada dalam kewajibannya membayar pajak.

Besar biaya PPN sendiri juga sudah diatur dalam Pasal 7 Undang-undang Nomor 42 Tahun 2009 tentang Pajak Pertambahan Nilai Barang dan Jasa dan Pajak Penjualan Atas Barang Mewah.

Dan ini menjadi acuan berapa besar tarif yang berlaku dan yang harus dibayar oleh konsumen pembeli.

Tarif PPN sesuai UU

- Tarif PPN (Pajak Pertambahan Nilai) sebesar 0% (nol persen) untuk

- Ekspor Barang Kena Pajak Berwujud

- Ekspor Barang Kena Pajak Tidak Berwujud

- Ekspor Jasa Kena Pajak

- Tarif PPN (Pajak Pertambahan Nilai) adalah 10% (sepuluh persen) untuk semua produk yang beredar di dalam negeri, termasuk di daerah Zona Ekonomi Eksklusif dan landas kontinen yang di dalamnya berlaku undang-undang yang mengatur tentang kepabeanan.

- Tarif pajak PPN dapat berubah menjadi paling rendah 5% (lima persen) dan paling tinggi sebesar 15% (lima belas persen) sebagaimana mengikuti Peraturan Pemerintah yang berlaku.

- Untuk pajak penjualan barang mewah, tarif pajak paling rendah 10% dan paling tinggi 200% sebagaimana tercantum dalam 8 ayat (1) sampai ayat (5) Undang-Undang nomor 42 Tahun 2009. Ini tergantung seberapa mewah dan mahalnya harga barang mewah tersebut.

Pemungutan, Penyetoran, dan Pelaporan PPN

Hal ini dilakukan oleh Pengusaha Kena Pajak (PKP), di mana sebagai wajib pajak pribadi atau badan usaha yang memiliki jumlah penjualan barang atau jasa lebih dari Rp 4,8M sesuai PMK nomor 197/PMK.03/2013, sehingga diwajibkan untuk melakukan pemungutan, penyetoran dan pelaporan PPN.

Jadi bila jumlah penjualan barang jasa pengusaha masih dibawah Rp4,8M, maka belum menjadi Pengusaha Kena Pajak.

Pelaporan ini dilakukan secara akumulatif ke Ditjen Pajak paling lambat setiap akhir bulan berikutnya oleh Pengusaha Kena Pajak.

Nanti akan mendapat bukti penyetoran berupa faktur pajak yang tercantum data pelapor PPN Pengusaha Kena Pajak.

Anda bisa memanfaatkan Klikpajak sebagai salah satu aplikasi pengelolaan pajak dengan lebih mudah, kapan dan di mana saja.

Selain itu, Anda dapat memanfaatkan software payroll seperti Talenta untuk mengatur gaji karyawan yang terintegrasi dengan PPh.

Anda sebagai pelaku usaha tidak perlu bingung untuk mengatur gaji karyawan dengan elemen pajak.

Tertarik untuk mencoba Talenta? Isi formulir ini untuk jadwalkan demo Talenta dengan sales kami dan konsultasikan masalah HR Anda kepada kami!

Anda juga bisa coba gratis Talenta sekarang dengan klik gambar di bawah ini.